(税制改正特集)研究開発税制

公開日:

最終更新日:

はじめに

2023年度税制改正大綱のうち、今回は「研究開発税制」について、その改正内容を概説します。

研究開発税制とは、研究開発を行った場合、その研究開発費の一定割合の金額について法人税・所得税の税額控除を受けることができる制度です。

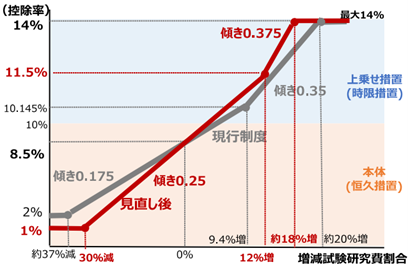

1.税額控除率の見直し(一般型)

税額控除率を次の通り見直し、その下限を1%(現行2%)に引き下げたうえ、その上限を14%(原則10%)とする特例の適用期限を3年延長。

・増減試験研究費割合(※1)が12%以下

11.5%-(12%-増減試験研究費割合)×0.25

・増減試験研究費割合(※1)が12%超

11.5%+(増減試験研究費割合-12%)×0.375

※1)増減試験研究費の額(試験研究費の額から比較試験研究費(※2)の額を減算した金額)の当該比較試験研究費に対する割合を言う。

※2)前3年以内に開始した各事業年度において損金の額に算入される試験研究費の額を平均した額を言う。

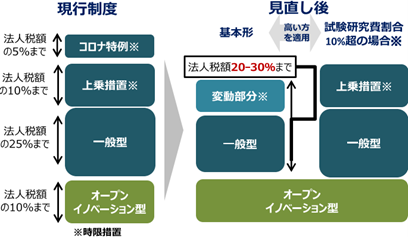

2.控除上限の見直し(一般型)

2023年4月1日から2026年3月31日までの間に開始する各事業年度の控除税額の上限について、増減試験研究費割合が4%を超える部分を1%当たり当期の法人税額の0.625%(5%を上限)を加算し、増減試験研究費割合がマイナス4%を下回る部分1%当たり当期の法人税額の0.625%(5%を上限)を減算する特例(「変動部分」橙枠)を設ける。

コロナ特例(赤枠)を廃止。

上乗措置(青枠)の適用期限を3年延長。

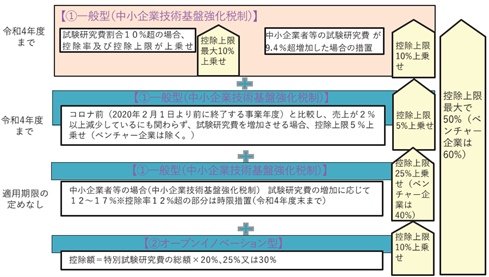

3.中小企業技術基盤強化税制の見直し

特例を見直し(9.4%→12%)たうえで、その適用期限を3年延長。

出典:「中小企業税制〈令和4年度版〉中小企業庁に加筆」

税額控除率(12%)に、増減試験研究費割合から12%を控除した割合に0.375を乗じて計算した割合を加算。

控除上限10%上乗せ特例(赤枠)の適用期限を3年延長。

控除税額の上限の上乗せ特例(青枠)は、適用期限の到来をもって廃止。

税額控除は、17%を上限とする(現行と同じ)。

おわりに

そのほか研究開発費税制の対象となる範囲の見直しなども行われていますので、適用にあたりご注意ください。

(担当:齋藤)