親戚の借金は相続放棄できる?手続きの流れと注意点を徹底解説

親戚の借金は、相続放棄できるのでしょうか。大切な親戚が亡くなった後、思いもよらない「借金の相続」に直面するケースがあります。普段あまり交流のない親族の場合でも、法律上の相続人に該当すれば、財産と同時に負債も受け継ぐ可能性があるのです。こうした事態を避けるために有効な手段のひとつが「相続放棄」です。

ただし、相続放棄には期限や手続き上のルールがあり、判断を誤ると放棄が認められない場合があります。

この記事では、親戚の借金が相続される仕組みや、相続放棄の流れ、事前に確認しておくべきポイントを詳しく解説します。

目次

親戚の借金を相続する可能性があるケースとは

親戚の借金を相続する可能性があるかどうかは、法定相続人に該当しているかがカギとなります。ここでは、親戚の借金を相続する可能性がある以下3つのケースについて、詳しく解説します。

- 法定相続人として借金を相続するケース

- 代襲相続により親戚の借金を相続するケース

- 連帯保証人になっているケース

1. 法定相続人として借金を相続するパターン

法定相続人であれば、被相続人の借金もその法定相続分に応じて引き継がれます。

民法八百九十六条では、相続人は「権利義務すべて」を相続する包括承継が規定されており、続く八百九十九条では相続分に応じて権利義務を承継すると明示されているためです。

例えば夫に1,000万円の借金があり、妻と子2人が相続人であれば、妻が500万円、子がそれぞれ250万円ずつ負担する形となります。このように債権者は各相続人に請求でき、遺産分割の結果にかかわらず法定相続分に応じた責任を追及できます。

2. 代襲相続により親戚の借金を相続する場合

代襲相続により親戚の借金を相続するのは、兄弟姉妹が相続人となる場合で、且つその方が先に亡くなっているために甥や姪が代襲相続で借金を引き継ぐケースです。

民法第八百八十九条第二項では、被相続人の兄弟姉妹が相続権を失った場合、その子である甥・姪が代わりに相続人となると定められています。ただし、甥や姪がすでに亡くなっている場合は、代襲相続はその世代までで終了します。つまり、甥や姪の子(被相続人から見た甥孫や姪孫)は相続人にはなりません。

例えば、被相続人に子や親がなく、兄が先に亡くなっていたとします。この場合、甥や姪が法定相続人となるため、兄が引き継ぐはずだった遺産や借金も分割して相続することになるのです。

このようなケースを見落としてしまうと、銀行や不動産をご利用の方も見知らぬうちに借金を抱える可能性があるため注意が必要です。

関連記事:【税理士監修】相続人は誰がなるのか。相続人となる人の範囲や順位について解説

3. 連帯保証人として借金を負うリスク

被相続人の連帯保証人であった場合は、相続放棄をしても連帯保証人の立場は消えず、返済義務は残るため注意が必要です。

連帯保証契約は被相続人とは別に、保証人本人が債権者と直接結ぶものです。そのため、相続放棄をしてもその保証債務は消えず、返済義務は個人として継続されます。

親戚の借金を相続放棄する手続きの流れ

親戚の借金を相続放棄したい場合は、所定の手続きをしなくてはいけません。ここでは、親戚の借金を相続放棄する手続きの流れを解説します。

相続放棄の申述期限は3ヵ月以内

相続放棄を検討している場合、最も重要なのは申述期限です。

民法では、相続人が自己のために相続の開始があったことを知った時から3ヵ月以内に、家庭裁判所に相続放棄の申述をしなければならないと定められています。この「相続開始を知った日」とは、被相続人が亡くなったことと、自分が相続人になったことの両方を知った日を指します。

ただし、相続財産の調査に時間がかかる場合や、相続人が海外に居住している場合など、3ヵ月以内に判断することが困難な事情があるときは、家庭裁判所に期間伸長の申立てを行うことができます。

この申立ては、熟慮期間内に行う必要があり、裁判所が相当と認めた場合に限り期間が延長されます。親戚の借金の全容を把握するには時間がかかることも多いため、期限内に適切な判断ができない場合は、早めに期間伸長の手続きを検討することが重要です。

関連記事:【税理士監修】相続で知っておくべき相続放棄の基本とデメリット。手続き方法もあわせて解説

関連記事:【税理士監修】相続放棄の受理期間は3カ月。経過後の放棄は認められる?

家庭裁判所への相続放棄申述の手順

相続放棄の申述は、被相続人の最後の住所地を管轄する家庭裁判所で行います。

手続きに必要な主な書類は以下の通りです。

- 相続放棄申述書

- 被相続人の住民票除票または戸籍附票、申述人の戸籍謄本、被相続人の死亡の記載がある戸籍謄本

相続放棄申述書は裁判所のWebサイトからダウンロードできます。これに申述人の氏名や住所、被相続人との関係、相続放棄の理由などを記載します。

申述書とともに、被相続人の住民票除票または戸籍附票、申述人の戸籍謄本、被相続人の死亡の記載がある戸籍謄本を添付しなくてはいけません。親戚が被相続人の場合、関係性を証明するため、複数の戸籍謄本が必要になることもあります。

申述にかかる費用は、収入印紙800円分と連絡用の郵便切手です。書類が整ったら、家庭裁判所に提出し、その後裁判所から照会書が送付されます。照会書に回答を記入して返送すると、問題がなければ相続放棄申述受理通知書が交付される仕組みです。

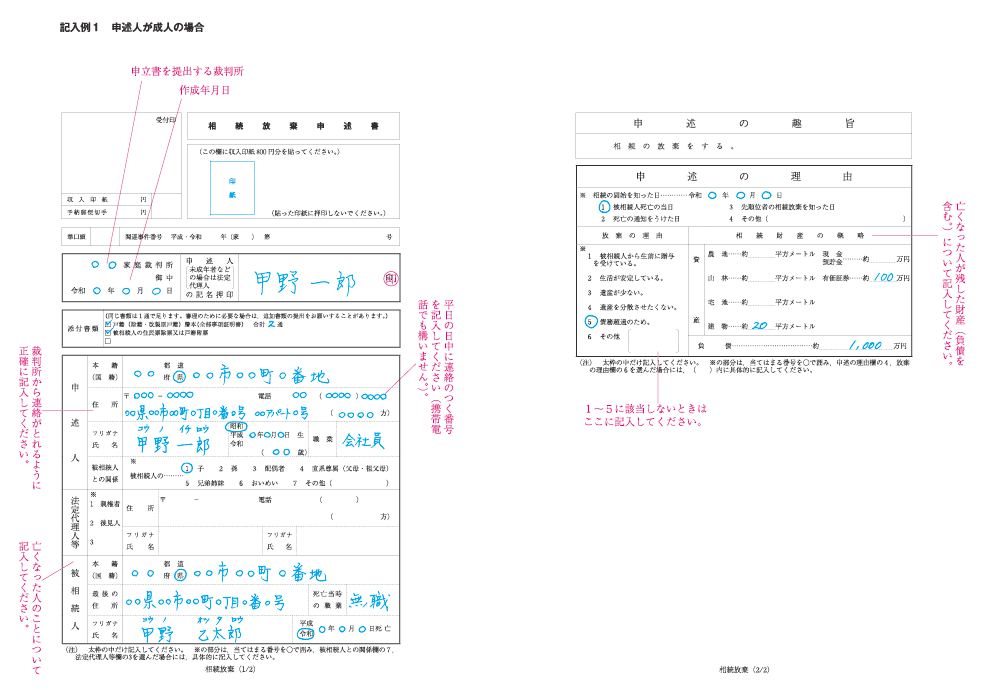

申述書は成人用と未成年者の場合で異なる書類であるため、申述人の年齢によって使い分けましょう。以下は、申述人が成人の場合の相続放棄申述書の記入例です。

相続放棄申述受理証明書の取得

相続放棄申述受理証明書は、家庭裁判所が相続放棄を正式に受理したことを証明する重要な書類です。

相続放棄の申述が受理されると、まず申述人に対して相続放棄申述受理通知書が送付されます。そして通知書とは別に、債権者や金融機関への提出用として相続放棄申述受理証明書の交付を請求できるのです。

この証明書は、相続放棄が法的に成立していることを第三者に対して証明する唯一の公的書類となるため、親戚の借金から確実に免れるために欠かせません。

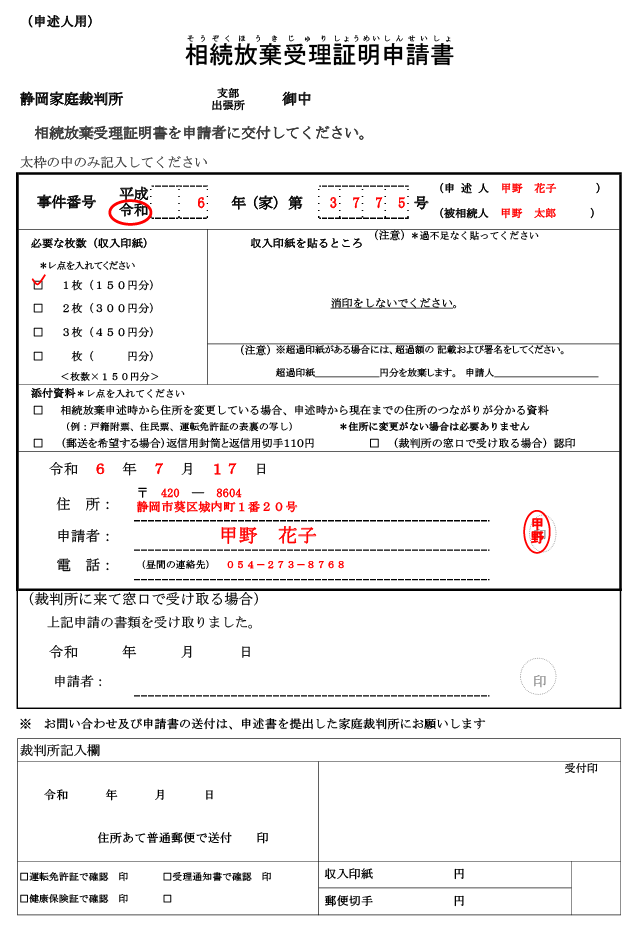

申述人用の相続放棄受理証明申請書の記入例は、以下を参考にしてください。

証明書の取得手続きは、相続放棄を申述した家庭裁判所に申請書を提出し、1通につき150円の収入印紙を納付します。債権者から借金の返済を求められた場合、この証明書を提示することで、法的に相続放棄が成立していることを証明し、支払い義務がないことを明示できます。

関連記事:【税理士監修】相続放棄の必要書類と手続きをケースごとに解説

相続放棄する前に確認すべき財産調査のポイント

ここからは、相続放棄する前に確認すべき財産調査のポイントを以下の3つに絞って詳しく解説します。

- プラスの財産とマイナスの財産の把握

- 限定承認の検討

- 銀行や不動産会社への相談

1. プラスの財産とマイナスの財産の把握

相続放棄を検討する際は、親戚が残した財産全体の正確な把握が重要です。

プラスの財産には、以下のようなものがあります。

- 土地や建物などの不動産

- 銀行や郵便局の預貯金

- 株式や債券などの有価証券

- 自動車、貴金属、売掛金など

これらの資産は不動産であれば法務局で登記事項証明書を取得し、預貯金なら金融機関に残高証明書を請求することで確認できます。有価証券は証券会社への照会や、自宅に保管されている株券の確認が必要です。

一方でマイナスの財産として調査すべきものの例は以下です。

- 金融機関からの借入金

- クレジットカードの未払い残高

- 固定資産税や住民税などの未納税金

- 連帯保証債務

- 損害賠償債務など

借金の存在は信用情報機関への開示請求で確認でき、税金の滞納は市区町村役場で納税証明書を取得することで把握できます。

特に見落としがちなのが連帯保証債務で、契約書が手元になくても債務が存在する場合があるため、慎重な調査が求められます。

これらの財産を総合的に評価し、マイナスの財産がプラスの財産を上回る場合に相続放棄を選択することが一般的です。

2. 限定承認の検討

限定承認は、相続によって得たプラスの財産の範囲内でのみ、被相続人の借金や債務を弁済する制度です。親戚の財産状況が不明確で、借金の総額がプラスの財産を上回るか判断できない場合に有効な選択肢となります。

同制度を利用すれば、相続財産の価値を超える借金を負担するリスクを回避しながら、思い出の品や自宅など、残したい財産を相続することが可能です。

ただし、限定承認には厳格な要件があります。

まず、共同相続人が複数いる場合は、全員が共同して限定承認の申述をしなければなりません。一人でも単純承認を選択する相続人がいると、残りの相続人だけでは限定承認ができなくなります。また、相続開始を知った日から3ヵ月以内に家庭裁判所へ申述する必要があり、財産目録の作成や官報公告など、相続放棄と比較して手続きが複雑です。

限定承認の手続きでは、相続財産管理人の選任や債権者への弁済手続きなど、専門的な知識が求められる場面が多くあります。限定承認を検討し始めたら、できるだけ早く税理士に相談したほうがいいでしょう。

3. 銀行や不動産会社への相談

相続放棄を検討する際の財産調査では、銀行や不動産会社が保有する情報が判断の鍵を握ることがあります。

銀行では、被相続人名義の預金口座の有無や残高証明書の発行、貸金庫の契約状況、借入金の残高確認など、財産の全体像を把握するための重要な情報を取得できます。特に、複数の金融機関と取引があった場合、各行への照会により隠れた資産や負債が判明することも少なくありません。

不動産会社では、被相続人が所有していた物件の評価額や賃貸契約の状況、管理費の滞納有無などを確認できます。

こうした財産調査を効率的かつ正確に進めるためには、早期に税理士との連携が重要です。銀行や不動産会社に相談したタイミングで、並行して税理士とも連携すると相続放棄の期限である3ヵ月以内に適切な判断をする一助となるでしょう。

相続放棄における重要な注意点と落とし穴

ここからは、相続放棄における重要な注意点と落とし穴を解説します。期限が設定されている手続きのため、遅滞なく手続きできるよう、注意点を踏まえて準備しましょう。

単純承認とみなされる行為に要注意

相続放棄を検討していても、相続財産の一部を処分してしまうと、法律上「単純承認」をしたものとみなされ、相続放棄ができなくなります。

この「処分」には、被相続人名義の預金を引き出したり、不動産を売却したり、債権を取り立てたりする行為が含まれます。親戚が亡くなって葬儀費用が必要だからといって、安易に故人の預金を使用すると、相続放棄の権利を失う可能性があるため注意しましょう。

形見分けや遺品整理についても慎重な対応が求められます。

経済的価値のある物品を持ち帰ったり、処分したりすると、相続財産の処分行為とみなされる恐れがあるためです。ただし、社会通念上相当と認められる範囲内での形見分けは問題ないとされており、写真や手紙などの思い出の品、経済的価値の低い衣類などは該当します。

公共料金や医療費の支払いであっても、相続財産から支出すると単純承認とみなされる可能性があるため、相続放棄を予定している場合は、これらの支払いを保留することが重要です。

関連記事:【税理士監修】相続放棄が認められない事例とは?確実な手続きのために押さえたいポイントを紹介

相続放棄しても支払い義務が残るものがある

相続放棄をすれば親戚の借金から完全に解放されると考えがちですが、実は相続放棄をしても消滅しない債務があります。

もっとも注意すべきものは、連帯保証人としての責任です。生前に親戚の借金の連帯保証人になっていた場合、この保証債務は相続とは別の契約に基づくものであるため、相続放棄をしても支払い義務が残ります。

例えば親戚の事業資金の借入れに連帯保証人として署名していた場合、相続放棄後も金融機関から返済を求められるのです。

また、生前に発生していた扶養義務に基づく債務も相続放棄の対象外です。親族間の扶養義務は民法上の規定により発生するもので、相続とは独立した義務として存在します。被相続人の生前に医療費や介護費用を立て替えていた場合の求償権や、約束していた生活費の支払いなども、相続財産とは別個の債権債務関係として処理されます。

まとめ

相続放棄は、相続開始を知った日から3ヵ月以内に家庭裁判所へ申述することで、プラスの財産もマイナスの財産も一切相続しない選択ができる制度です。

親戚の借金を相続するかどうかは法定相続人に該当するか、代襲相続人となるかによって決まります。

相続放棄を検討する際は、まず被相続人の財産状況を正確に把握することが重要です。不動産、預貯金、有価証券などのプラスの財産と、借金、未払い税金、保証債務などのマイナスの財産を調査し、総合的に判断します。ただし相続財産に手を付けてしまうと単純承認とみなされ、相続放棄ができなくなるため、預金の引き出しや不動産の処分には細心の注意が必要です。

相続放棄をするかどうかは複雑な判断が求められるため、検討を始めたら税の専門家である税理士に相談しましょう。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。