はじめに

前回は「財務分析について(2)~収益性分析~」で、収益性分析について解説しました。

今回は財務分析指標のうち、安全性分析に用いられる指標から4つを取り上げ解説します。

1.安全性分析とは

安全性分析は、企業の財務的な安定性と健全性を評価するための指標です。

短期および長期にわたる資金繰りの状況や債務返済能力、資金流動性を評価することで、企業が経済環境の変動にどれだけ柔軟に対応できるかを見極めます。

2.流動比率

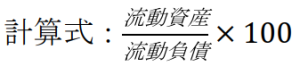

流動比率は、企業の短期的な支払い能力を測るための財務指標です。具体的には、企業が1年以内に現金化できる資産(流動資産)が、同じく1年以内に支払わなければならない負債(流動負債)に対してどの程度あるかを示します。

この比率が高ければ、短期の債務に対する支払い能力が高いとされ、企業の財務が安定していることを示します。

一般的には流動比率が100%以上であれば、流動資産が流動負債を上回り、短期的な支払い能力があると評価されます。

製造業や建設業などの業種では、150%~200%が安定的な目安とされることもあります。

比率が高いほど短期負債への対応力が高い一方、高すぎると、資産の運用効率が低いと考えることもでき、自社にとって適度なバランスを保つことが重要です。

3.当座比率

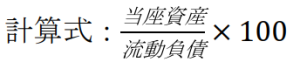

当座比率は、企業の短期的な支払い能力を流動比率よりもさらに厳密に測るための財務指標です。

流動比率が「流動資産」全体を対象としているのに対し、当座比率では、即座に現金化しにくい「棚卸資産」を除いた流動資産を用いて計算します。

これにより、企業が急な支払いにどれだけ対応できるかをより明確に示すことができます。

ここで「「当座資産」には、現金、預金、売掛金などのすぐに現金化可能な項目が含まれます。

当座比率が100%以上であれば、短期負債への支払い能力があると見なされますが、理想的な比率は業種や企業によって異なります。

当座比率が高い企業は、棚卸資産に依存せずに支払いに対応できるため、財務の安定性が高いと評価されます。

小売業のように棚卸資産の比率が高い業種では、この指標が特に重要になります。

4.自己資本比率

自己資本比率とは、企業の総資本(資産)に対する自己資本(株主資本)の割合を示し、企業の財務基盤がどれほど安定しているかを評価するための指標です。

負債よりも自己資本の金額が多ければ50%を超えます。

自己資本比率の目安は業種や企業の成長段階によって異なりますが、一般的には40%以上が安定しているとされ、20%~30%未満は不安定と見なされることが多いです。

自己資本比率が高いほど、企業は自己資本によって支えられているため、資金の返済義務や利息負担が少なく、経営の自由度が高まります。

また、自己資本比率の高い企業は信用度が高く、投資家や取引先からも信頼されやすい傾向があります。

5.自己資本比率

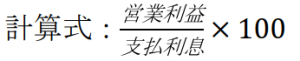

インタレスト・カバレッジ・レシオは、利息支払能力を測定する指標です。

企業が借入金にかかる利息支払に対して、どれだけ営業利益でカバーできるかを示し、財務健全性の評価に重要な役割を果たします。

インタレスト・カバレッジ・レシオが高いほど、企業は利息支払いに対する余裕があり、安定した経営ができていると見なされます。

一般的には2倍以上が安全水準とされますが、業種や企業の状況により適切な比率は異なる場合があります。

おわりに

今回は安全性分析について解説しました。

次回は財務分析指標のうち成長性分析について紹介します。

(担当:鳥津)