はじめに

エンジェル税制とは、スタートアップへ投資を行った個人投資家に対して税制優遇措置を行う制度です。

エンジェル税制には、起業特例・優遇措置A・優遇措置B・プレシード特例といったものがあり、今回は起業特例について解説いたします。

1.起業特例の控除額

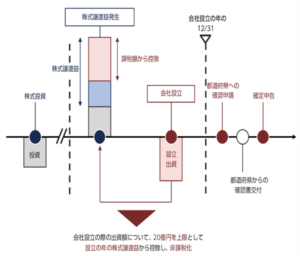

企業設立時の自己資金による出資額全額が、その年の株式譲渡益から控除できます。

控除限度額は20億円の出資までで、それを超える分は課税の繰延となります。

2.起業特例の企業要件

会社設立の年の12月31日時点で、以下の要件を満たす必要があります。

⑴ 設立1年未満の中小企業者であること

⑵ (ア)設立年数1年未満かつ最初の事業年度を未経過であれば、(1)常勤の研究者あるいは新事業活動従事者≧2人+それが常勤の役員・従業員に占める割合≧10%かつ、事業計画(販管費の対出資金額比率>30%の見込みを記載)を有すること。

(イ)設立年数1年未満かつ最初の事業年度を経過済みであれば、上記(1)または、試験研究費等の対収入金額比率>3%かつ、販管費の対出資金額比率>30%となること。

⑶ 外部(特定の株主グループ以外)からの投資を1/100以上取り入れている会社であること

⑷ 大規模法人グループの所有に属さないこと

⑸ 未登録・未上場の株式会社であること

⑹ 風俗営業等に該当する事業を行う会社でないこと

⑺ 他の事業者から譲り受けた事業を主たる事業としていないこと

3.起業特例の個人要件

会社成立の日に、以下の要件を満たす必要があります。

⑴ 設立した会社の発起人であること

⑵ 設立した会社に自らが営んでいた事業の全部を承継させた個人及びその親族でないこと

⑶ 金銭の払込みにより株式を取得していること

4.会社設立から確定申告までの流れ

金銭の払込みにより株式を取得して会社を設立後、その株式会社は都道府県に対して、設立の年の12月31日時点で税制適用の要件を満たしていることの確認申請を行います。

申請を受けた都道府県は、確認後、スタートアップへ『確認書』を交付します。この確認書をスタートアップは発起人へ提出し、発起人が確認書を確定申告の際に税務署へ提出して手続きが完了します。

(担当:和田)