はじめに

令和6年12月20日、自由民主党及び公明党より令和7年度税制改正の大綱が公表され、12月27日には閣議決定されました。

今回の記事では、基礎控除の増額及び給与所得控除の引き上げ、さらに新設される特定親族特別控除(仮称)、それらに伴い見直される所要の措置について解説します。

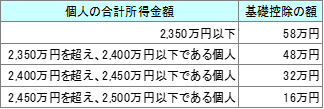

1.基礎控除の引き上げ

基礎控除について、合計所得金額が 2,350 万円以下である個人の控除額が、10万円引き上げられます。

その結果、基礎控除の額は以下の通りです。

なお、基礎控除の引き上げは、所得税上のみで、住民税については今回の税制改正では対象になっておらず、引き上げられない点に注意が必要です。

2.給与所得控除額の引き上げ

給与所得控除額について、現行の55万円の最低保証額が65万円に引き上げられます。

なお、当該所得控除の引き上げは、所得税に限らず、住民税も対象です。

また、それに伴い給与所得の源泉徴収税額表(月額表、日額表)、賞与に対する源泉徴収税額の算出率の表、年末調整等のための給与所得控除後の給与等の金額の表等についても所要の措置を講じられます。

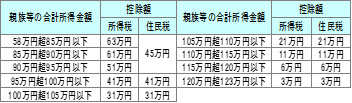

3. 特定親族特別控除(仮称)の新設

居住者が生計を一にする年齢 19 歳以上 23 歳未満の親族等(その居住者の配偶者及び青色事業専従者等を除くものとし、合計所得金額が 123 万円以下であるものに限る。)で控除対象扶養親族に該当しないものを有する場合には、その居住者のその年分の所得税、及び住民税の総所得金額等から次のとおりの控除額を控除します。

4. その他

そのほか、上記見直しを受け、以下の所要の措置が図られます。

(1) 同一生計配偶者及び扶養親族の合計所得金額要件を 58 万円以下(現行:48 万円以下)に引き上げる。

(2) ひとり親の生計を一にする子の総所得金額等の合計額の要件を 58 万円以下(現行:48 万円以下)に引き上げる。

(3) 勤労学生の合計所得金額要件を 85 万円以下(現行:75 万円以下)に引き上げる。

(4) 家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額を 65 万円(現行:55 万円)に引き上げる。

おわりに

物価の上昇等を背景に、基礎控除額等が見直されたものの、今回は10万円の基礎控除、及び給与所得控除の最低保障額の引き上げにとどまりました。

物価上昇局面における税負担の調整及び就業調整対策の観点から、来年からのさらなる引き上げを目指して「引き続き、真摯に協議を行っていく」とされていますが、税収への影響もあり、今後も動向が注目されます。

出典・参考(2025年2月3日 閲覧)

・令和7年度税制改正の大綱

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2025/20241227taikou.pdf

・現行の所得税の人的控除の概要(財務省)

https://www.mof.go.jp/tax_policy/summary/income/b03.htm

(担当:森)