はじめに

消費税の納税義務判定は大変複雑になっています。

今回は特定新規設立法人について説明します。

1.特定新規設立法人の納税義務

特定新規設立法人とは、その事業年度の基準期間がない法人で、

その事業年度開始日の資本金の額又は出資金の額が1,000万円未満の法人のうち、

次の①②のいずれにも該当する法人をいい、その基準期間のない各事業年度の納税義務は

免除されないこととなります。

①その基準期間がない事業年度開始日に他の者によりその法人の株式等の50%超を直接又は

間接に保有されている場合など一定の場合(特定要件)に該当すること。

②①の判定の基礎となったその他の者及び他の者と特殊な関係にある法人のうち、

いずれかの者(判定対象者)のその新規設立法人の基準期間相当期間の課税売上高が5億円を超えていること。

2.具体例

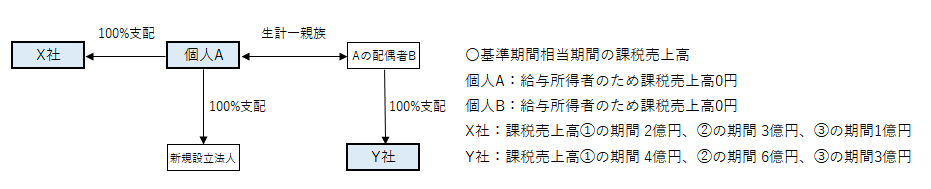

(1)特定要件:新規設立法人は新設開始日において個人Aに発行済株式等の50%超を所有されているため

特定要件に該当する。

(2)判定対象者(5億円超の判定)

(i)個人A:特定要件の判定の基礎となった者で新規設立法人の株主のため判定対象者となる

(消令25の3①一)課税売上高0円(個人Bは株主でないため判定対象者にならない)

(ⅱ)X社:個人Aが完全支配している法人のため判定対象者となる(消令25の3①二)

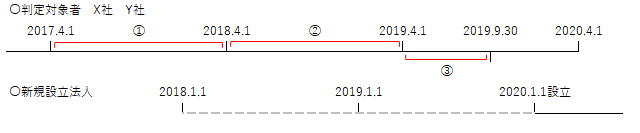

線表①②③の期間の順に判定し、いずれも5億円以下である。

(ⅲ)Y社:個人Aの生計一親族Bが完全支配しているため判定対象者となる(消令25の3①二)

線表①②③の期間の順に判定し、②の期間で5億円超

(注)線表②の期間は事業年度終了日の翌日(2019.4.1)、③の期間は事業年度開始日以後6月の期間の翌日(2019.10.1)から新規設立法人の新設開始日の前日(2019.12.31)までの期間が2月未満である場合は判定から除かれます。(この具体例では2月以上なので除かれません)

(3)判定 Y社の②の基準期間相当期間の課税売上高が5億円超であるため納税義務が生ずる。

3.おわりに

参考ですが仮に個人Bが生計別の親族の場合、判定対象者は個人AとX社となり、

Y社は判定対象者に該当しません。(被支配特殊関係法人に該当するため 消令25の3)(担当:佐藤敬)