はじめに

今月に国会に提出された平成30年度税制改正の関連法案では、

平成25年度税制改正によって創設された「所得拡大促進税制」が大幅に改組され、

設備投資と賃上げの双方を同時に促進する税制として措置される予定ですのでご紹介します。

1. 『現行の所得拡大促進税制』の概要とは!?

青色申告法人が平成25年4月1日から平成30年3月31日までの間に開始する各事業年度において国内雇用者に対して

給与等を支給する場合において、一定の要件を満たすときは、雇用者給与等支給増加額に基づき計算される一定額を法人税額から控除する。控除税額は法人税額の10%(中小企業者等については20%)を上限とします。

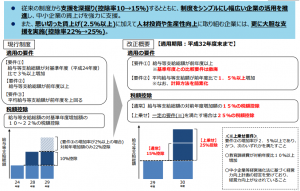

2. 『現行制度』と『改正概要』の比較

引用:経済産業省関係 平成30年度税制改正について

www.meti.go.jp/main/yosan/yosan_fy2018/…/zeiseikaisei.pdf

今回の税制改正で、大きく変動した内容として、適用要件の改正と税額控除があります。

現行制度では、

①給与等支給総額が基準年度比で3%以上増加

②給与等支給総額が前年度以上

③平均給与等支給額が前年度を上回る

以上の3つの要件がありました。

税額控除としては、

給与等支給総額の対基準年度増加額の10~22%の税額控除ができます。

改正概要では、

①給与等支給総額が前年度以上

②平均給与等支給額が前年度比で1.5%以上増加

以上2つの要件となり、現行制度にありました、

基準年度との比較要件が撤廃されました。

税額控除としては、

改正概要で、上乗せ要件が追加され、一定の要件(表参照)を満たす場合には、

25%の税額控除ができるようになりました(※法人税額の20%が上限)

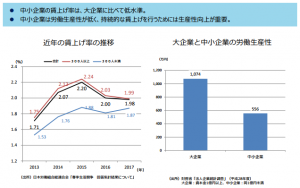

3.大企業と中小企業の賃上げ率と労働生産性について!

近年の賃上げ率の推移では、300人以上の会社と300人未満の会社では0.12%差(2017年)があり、

大企業と中小企業の労働生産性も518万円大企業の方が多いことがわかります。

おわりに

今回の税制改正により、要件もシンプルになり、

幅広い企業の活用を推進し、中小企業への賃上げを強く支援していることが伺えます。

なお、実際に適用を受ける場合には、在籍する従業者数に変動があったり、

従業員数が多いような会社様では、雇用保険該当者の平均給与を算出する等相当の手間がかかります。税額が発生することが予想される会社様は早めの対応が望まれます。(担当:渡邊)