はじめに

今回は、内国法人が国外の関連会社等から資金調達を行う場合に適用される国際間の租税回避防止のための制度をご説明します。

1.過少資本税制(国外支配株主等に係る負債の利子等の課税の特例)

(1)制度主旨

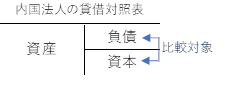

国外の親会社等から資金調達をするのに際し、出資(資本取引)を少なくし、借入(損益取引)を多くすることによる租税回避の防止のために創設されました。

(2) 概要

内国法人の各事業年度の国外支配株主等及び資金供与者等に対する負債の平均残高が内国法人に対する国外支配株主等の資本持分の3倍を超える場合には、その事業年度において国外支配株主等に支払う負債の利子等の額のうちその超過額に対応する部分の金額は、損金の額に算入しないこととされています。

(3) 適用除外

各事業年度の総負債に係る平均負債残高がその事業年度の自己資本の額の3倍以内である場合には、この制度は適用されません。

(4) 国外支配株主等

非居住者又は外国法人で、内国法人の発行済株式等の50%以上を直接又は間接に保有する関係その他の特殊の関係のあるもの

2.過大支払利子税制 (関連者等に係る純支払利子等の課税の特例)

(1)制度主旨

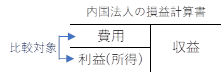

上記1の規定は、資本を同様に増やしていくことで制度の適用を免れる抜け道があったため、本制度が創設されました。

(2) 概要

その事業年度の関連者純支払利子等の額が調整所得金額の50%を超える場合には、その事業年度の関連者支払利子等の額のうち、その超える部分の金額に相当する金額は、そ

の事業年度の所得の金額の計算上、損金の額に算入しないこととされています。

(3) 適用除外

①法人の事業年度の関連者純支払利子等の額が1,000万円以下であるとき。

②法人の事業年度の関連者支払利子等の額の合計額がその事業年度の支払利子等の額の合計額の50%以下であるとき。

(4)関連者等

内国法人と発行済株式等の50%以上を直接又は間接に保有し又は保有される関係その他の特殊の関係にあるもの

3.関係性

過少資本税制により計算した損金不算入額が、過大支払利子税制により計算した損金不算入額を下回る場合には、過少資本税制は適用されません。

4.その他の相違点(超過利子額の損金算入)

過大支払利子税制については、法人の各事業年度開始の日前7年以内に開始した事業年度において、本制度により損金の額に算入されなかった金額(以下、「超過利子額」といいます。)がある場合には、その超過利子額に相当する金額について、一定の方法により計算した金額については、その法人のその各事業年度の所得の金額の計算上、損金の額に算入することとされています。

おわりに

国外の関連会社等から資金調達を行う場合には、それぞれの制度の適用についてご留意ください。(担当:大川)