はじめに

令和7年分の所得税確定申告から、おおむね平均的な水準として30億円を超える高い所得を対象として、極めて高い水準の所得に対する負担の適正化措置(租税特別措置法第41条の19に規定する「特定の基準所得金額の課税の特例」)が開始されます。今回はこの特例が導入された経緯と内容について解説します。

1.1億円の壁問題

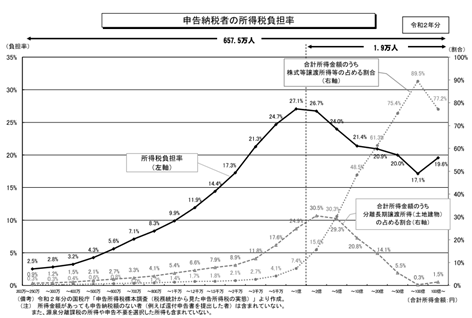

下記の表は、令和4年に財務省が公表したグラフです。

所得税負担率は合計所得が1億円に達するまでは所得に比例的に上昇していますが、1億円付近の27.1%を頂点として、所得が増えるほど減少しているのがわかります。また、株式等譲渡所得等の占める割合が、所得1億円を境に、急激に増加していることが確認できます。

所得税に適用される超過累進税率の最高税率は45%(合計所得4千万円以上)ですが、富裕層は分離課税(税率15%)が適用される株式譲渡所得・配当所得といった金融所得の割合が大きい傾向があるため、1億円を境に所得が増加するほど所得負担率が低下する傾向という「1億円の壁」が問題視されるようになりました。

(出典:財務省 令和4年10月4日説明資料【個人所得課税】)

2.特定の基準所得金額の課税の特例

個人でその者のその年分の基準所得金額※1が、3億3千万円を超える者については、その超える部分の金額の100分の22.5に相当する金額からその年分の基準所得税額※2を控除した金額に相当する所得税を課する。

※1 基準所得金額とは、総所得金額及び分離課税の各所得金額を合計したもの(確定申告不要制度を適用することができる上場株式等に係る配当所得の金額及び、上場株式等に係る譲渡所得等の金額を含みます。)をいいます。

※2 基準所得税額とは、通常の方法で(確定申告不要制度を適用する所得を除いて)計算した場合の申告書上の所得税の額及び確定申告不要制度を適用した所得に係る源泉徴収税額を合計したもの(復興特別所得税額を含みます。)をいいます。

おわりに

令和2年において所得税の申告をした人の中で合計所得が1億円を超える人の割合はわずか0.28%にすぎません。よって今回適用される富裕層向け課税については、まだまだ不十分であるという声も少なくなく、今後も税負担の適正化を求めて議論が続くことが予想できます。

(担当:菅原)