はじめに

2025年度税制改正大綱のうち、今回は「NISAの利便性の向上」と「エンジェル税制の拡充」の2点について解説します。

1.NISAの利便性の向上(適用時期は大綱に記載なし)

国民の安定的な資産形成を引き続き支援していくため、以下の見直しが行われました。

(1)NISA口座開設10年後の所在地確認手続の廃止

現行制度では、NISA口座開設10年後、金融機関により郵送等の方法で利用者の所在地を確認する必要がありました。

今回の改正により、当該確認手続が廃止され、金融機関の負担に配慮し、実効性のある代替案の検討を行うとされています。

(2)金融機関変更時の即日買付を可能とする調整

現行制度では、金融機関変更時に、税務署による二重口座の確認が行われるため、金融機関変更手続から約1~2週間後に買付が可能となっていました。

NISA の更なる利便性向上のため、改正後は、NISA 口座(勘定)は金融機関変更手続の実施日に設けられることとなり、即日買付が可能になります。

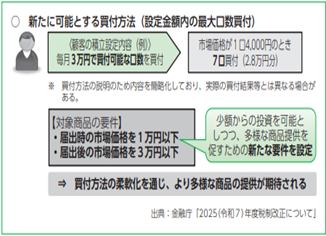

(3)つみたて投資枠で投資可能なETFの要件の見直し

定額購入方式における最低取引単位を1,000円から 1万円に引き上げるほか、定額買付方式に加えて、指定金額内の最大口数での買付方式を可能とするものです。

2.エンジェル税制の拡充(2026年以降に適用)

スタートアップに対する個人からの資金供給を促す観点から、以下の見直しが行われました。

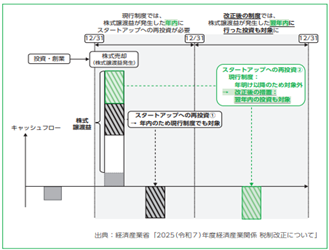

(1)繰戻し還付制度の創設

エンジェル税制における投資時点の株式譲渡益からの控除措置の適用を受けるには、現行制度ではその株式譲渡益が発生した年内にスタートアップへの投資を行う必要がありました。

今回の改正により、株式譲渡益が発生した年分の確定申告時の手続等を前提に、株式譲渡益が発生した翌年末(最大2年間)まで延長されることになります。

(2)短期的な売却に関する非課税優遇措置の制限

プレシード・シード特例(※1)及び起業特例(※2)により取得した株式については、現行制度では非課税優遇措置(20億円)が設けられていますが、今回の改正により取得の翌年度末までに譲渡した場合には、当該制度の適用ができなくなります。

(※1)プレシード・シード特例は設立年数5年未満の企業を対象とし、投資額をその年の株式譲渡益から控除し非課税とする制度

(※2)起業特例は設立年数1年未満の企業と対象とし、投資額をその年の株式譲渡益から控除し非課税とする制度

おわりに

昨今、証券投資の奨励やスタートアップを支援する制度の整備が進んでいます。改正内容をキャッチアップして有効活用したいところです。

(担当:嶋田)