はじめに

相続や遺贈により財産を取得したことにより相続税が課された者が、その財産を一定期間内に譲渡した場合には、譲渡所得の金額の計算上、その譲渡した財産に係る相続税額を取得費に加算することができる制度があり、これにより譲渡所得に係る税額を減少させることができます。

今回はこの制度について説明します。

1.適用要件

(1)相続又は遺贈により財産を取得した者であること。

(2)その財産を取得した者に相続税が課されていること。

(3)その財産を、その相続の開始があった日の翌日から、その相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

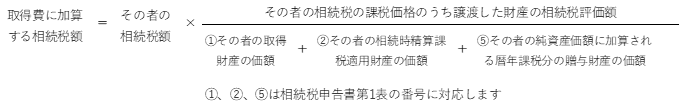

2.取得費に加算する相続税額

取得費に加算する相続税額は次の算式により計算した金額になります。

なお、取得費に加算することができる相続税額は、その財産の譲渡益(この特例適用前)が限度となります。譲渡損失が生じている場合はこの特例の適用はありません。

3.申告手続き

この特例を受ける場合は確定申告書に措置法第39条と記載し、その確定申告に「相続財産の取得費に加算される相続税の計算明細書」を添付して提出します。

4.所得税の確定申告後に相続税額が確定する場合

譲渡をした年に係る確定申告書の提出期限までに、相続税の計算ができない場合があります。

この場合はこの特例を適用しない確定申告書を提出し、その後、相続税の期限内申告を行った場合には、その期限内申告書を提出した日の翌日から2月以内に更正の請求をすることでこの特例を受けることができます。

この場合の更正の請求期限は5年ではありませんので注意が必要です。

4.株式で同じ銘柄を保有している場合

相続等で取得した株式と同一銘柄の株式を保有している場合に、1.適用要件(3)の期間内にその株式を譲渡した場合には、その譲渡した株式は相続等により取得した株式からなるものとしてこの特例を適用することが可能です。

おわりに

相続等により取得した非上場会社株式について、「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例」の適用を受ける場合には、今回ご紹介したこの特例と併用して適用することが可能です。

(担当:佐藤敬)