はじめに

2024年4月に消費税法等の一部改正が公表されました。

今回は改正項目の一つである消費税のプラットフォーム課税の創設ついてご紹介していきます。

1.プラットフォーム課税の税制改正の経緯

(1)デジタルサービス市場が拡大

プラットフォームを介することで、国内外から大小を問わず非常に多くの事業者が市場に参入できるようになり、モバイルアプリの市場規模は、2015年には約9千億円であったところ、2024年には約5兆1千億円(約5.7倍)にまで拡大が予想されるため。

(2)納税義務者の捕捉や調査・徴収の限界

モバイルアプリに係る消費税の納税義務は、プラットフォーム運営事業者の背後にいるサプライヤーにあるが、国内に拠点を持たない国外事業者も数多く存在するため。

2.制度の概要

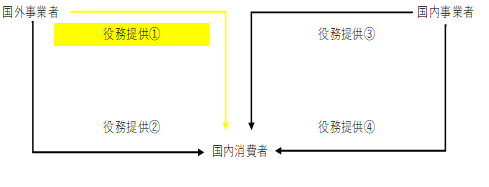

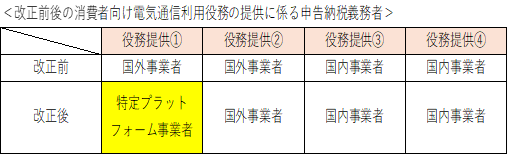

消費者向け電気通信利用役務の提供については、当該事業者が国内事業者か国外事業者(※1)であるかにかかわらず、当該役務提供を行う事業者が申告・納税を行うこととされています。

消費税法等の一部改正により、令和7年4月1日以後に、国外事業者が、デジタルプラットフォーム(※2)を介して行う消費者向け電気通信利用役務の提供で、かつ、特定プラットフォーム事業者(※3)を介して当該役務の提供の対価を収受するものについては、当該特定プラットフォーム事業者が当該役務の提供を行ったものとみなして申告・納税を行うこととされました。

※1.国外事業者とは、所得税法に規定する非居住者である個人事業者及び法人税法に規定する外国法人。

※2.デジタルプラットフォームとは、例えば、アプリストアやオンラインモールなどが該当します。

※3.特定プラットフォーム事業者とは、一定の要件を満たすプラットフォーム事業者であるとして、国税庁長官の指定を受けた事業者をいいます。

3.プラットフォーム課税の対象

(1)国内事業者がデジタルプラットフォームを介して消費者向け電気通信利用役務の提供を行う場合。

(2)デジタルプラットフォームを介さずに消費者向け電気通信利用役務の提供を行う場合。

(3)デジタルプラットフォームを介して行う消費者向け電気通信利用役務の提供で、特定プラットフォーム 事業者を介さずに当該役務提供の対価を収受している場合。

プラットフォーム課税の対象とならない消費者向け電気通信利用役務の提供は、これまでどおり、当該役務の提供を行う事業者が申告・納税を行うこととなります。

事業者向け電気通信利用役務の提供は、従来どおり、当該役務の提供を受けた事業者が申告・納税を行うこととなります(リバースチャージ方式)。

4.特定プラットフォーム事業者の対象範囲

課税期間において、対象となる取引の合計額が50億円を超える事業者をいいます。

該当する事業者は、国税庁が「特定プラットフォーム事業者」として指定する必要があるため、その課税期間の消費税の申告期限までに「特定プラットフォーム事業者の指定届出書」を提出する必要があります。

なお、令和7年4月1日から特定プラットフォーム事業者に指定される事業者については、令和6年12月31日までに指定を行い、国税庁ホームページで公表するものとされています。

このことから、制度開始時の経過措置として、令和6年4月1日を含む課税期間(※4)において上記の要件を満たす事業者は、令和6年9月30日までに指定届出書を提出する必要があります。

国税庁HPで公表する特定プラットフォーム事業者に関する事項は、事業者のデジタルプラットフォームの“名称、事業者の氏名・名称、指定の効力が生ずる日”の3つとなります。

※4.その課税期間が令和6年8月1日以後に終了する課税期間である場合は、当該課税期間の前の課税期間で判定します。

特定プラットフォーム事業者が適格請求書発行事業者(インボイス発行事業者)である場合、プラットフォーム課税の対象となる消費者向け電気通信利用役務の提供について、適格請求書(インボイス)の交付義務が生じます。

おわりに

影響のある事業者は限定的ですが、対象になる事業者の判定を早めに行いましょう。

他の消費税改正事項については、別の記事で紹介しています。

(担当:古澤)