はじめに

先日、J-KISS型新株予約権(以下「J-KISS」とします。)の概要について説明しました(https://koyano-cpa.gr.jp/archives/knowledge/16783)。

今回は、J-KISSの投資家保護の仕組みについて、具体例を交えながら説明します。

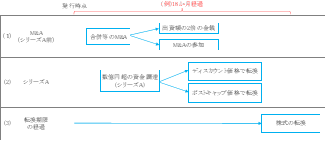

1.J-KISS発行後に想定される主なケース

J-KISS発行後、その権利が発現する場合には、主に以下のケースが想定されます。

(1)M&Aによる株式への転換又はJ-KISSの買取

(2)シリーズAでの株式への転換

(3)転換期限到来による株式への転換

2.M&AによるJ-KISSの買取等

J-KISS発行会社が第三者によって買収される場合、投資家には、

(1)ポストキャップを基準とした(キャップ価格による)株式への転換を行い買収に参加する

(2)転換せずに新株予約権の取得条項に基づいて、発行会社にJ-KISSを出資額の2倍の価格で買い取ってもらう

等、複数のオプションがあることが一般的とされています。

複数のオプションを与える仕組みによって、投資家は状況に応じて有利な選択をすることができ、通常、少なくとも出資額の2倍のリターンを得ることが可能となります。

この仕組みは、シード期の企業に高リスクで投資を行う投資家に対する保護策となり、スタートアップ投資の魅力を高める要素となります。

3.シリーズAでの株式への転換

シリーズA(シード期の後、ビジネスを開始した段階)で株式に転換される場合、転換時における交付株式数は、J-KISS発行価格を

(1)ディスカウント価格

(2)キャップ価格

のいずれか低い方で除して計算することが一般的とされています。

例えば、J-KISSの1個あたりの価格5万円、シリーズAにおける1株当たり評価額も5万円でディスカウントがない場合、投資家は1株(5万円÷5万円)しか株式を取得できません。

シード期というハイリスクの時期に投資したにもかかわらず、それよりもリスクの低い時期に参加した投資家と同じ条件で株式を取得することは不公平であり、これではJ-KISSの投資家は納得できません。このような問題を解決するために、ディスカウント価格が用いられます。

上記で、例えば評価額5万円が20%ディスカウントされ4万円となれば、J-KISS投資家が取得できる株式は1.25株(5万円÷4万円)となります。

このように、ディスカウント価格を設定することで、シリーズAの投資家より有利な条件で株式を取得することが可能となります。

しかし、ディスカウント価格のみでは投資家への配慮は不十分です。

なぜなら、キャップ価格がない場合、投資先が成功し企業価値が上がるほど、シード段階で投資を行ったJ-KISS投資家の持分が減少する仕組みでもあり、積極的に応援しづらくなるからです。

例えば、シリーズAにおける1株当たり評価額が10万円となった場合、ディスカウント価格は8万円となり、J-KISS投資家に交付される株式は0.625株(5万円÷8万円)となるためです。

この問題を解決するために導入されたのがキャップ価格であり、キャップを設定することで、株価が一定以上に上昇しても、投資家の持分が極端に減少することを防ぐことができます。

例えば、キャップ価格を2万円に設定した場合、企業価値が上昇しディスカウント価格が20万円になったとしても、転換される株式数は価格の低いキャップ価格に基づいて計算されるため、2.5株(5万円÷2万円)を取得することが可能となります。

このようにキャップ価格を設定することで、シード投資家の利益を守ることが可能となります。

4.転換期限到来による株式への転換

転換期限は任意で設定することができますが、一般的には18か月とされます。

これは投資家側の早期回収の観点及び事業計画の実行や次回の資金調達の準備期間等を考慮した期間であるためです。

また、転換価格についてはキャップ価格に基づいて計算されます。

おわりに

今回はJ-KISSの投資家保護の仕組みについて説明しました。

シード期以前にあるスタートアップ企業はJ-KISSによる資金調達を検討してみてはいかがでしょうか。

(担当:園田)