はじめに

法人住民税についてはグループ通算制度の適用がないため、法人税法の規定により算出された税額に一定の調整をして税額の計算をすることになります。

今回はこの調整項目5つを紹介します。

1.加算対象通算対象欠損調整額(当期に発生した欠損金)

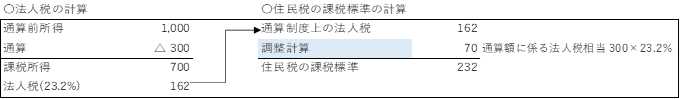

当社は所得がでており、他社で欠損金が生じた場合、法人税ではグループ通算制度により損益通算され、当社の法人税が減少します。

地方税はグループ通算制度を適用させませんので、通算制度での法人税額に、通算により減少した法人税相当を加算し、通算前の法人税に戻して住民税の課税標準にします。

2.加算対象被配賦欠損調整額(グループ通算制度適用後の繰越欠損金)

1.は当期に生じた欠損金が対象ですが2.はグループ通算制度適用後に生じた繰越欠損金を対象にします。

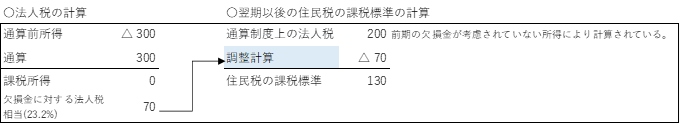

3.控除対象通算対象所得調整額(当期に発生した欠損金)

1.と反対のケースです。当社は欠損が生じており他社の所得と通算された場合は、本来欠損金として繰越し、所得発生時に控除することで法人税が減少され、その減少された法人税を住民税の課税標準とするところ、グループ通算制度を適用すると欠損金が減額された状態で法人税が計算されるため、住民税の課税標準となる法人税が多くなります。

そこで通算された欠損金に対する法人税相当額を繰越し、翌期以後に生じる通算制度上の法人税から控除して調整します。申告時は6号様式別表2の3を使用します。

4.控除対象配賦欠損調整額

3.は当期に生じた欠損金が対象ですが4.はグループ通算制度適用後に生じた繰越欠損金を対象にします。

申告時は6号様式別表2の4を使用します。

5.控除対象通算適用前欠損調整額

グループ通算制度では開始時、加入時に支配関係期間等の要件を満たさず繰越欠損金が切り捨てられる場合がありますが、住民税では切捨てがないため、その切捨てられた欠損金に相当する法人税額は10年間繰越され、通算制度で計算された法人税から控除します。

申告時は6号様式別表2を使用します。

おわりに

住民税の計算は通算制度適用前の法人税に戻すことが重要になりますので上記項目にご留意ください。

(担当:佐藤敬)