はじめに

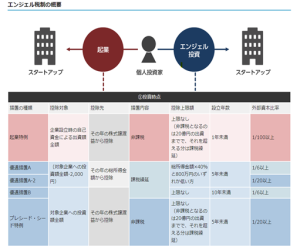

エンジェル税制は、スタートアップに投資するという基本概念がありますが、令和5年度の改正により、大きく「起業特例(設立1年未満)」と「起業後特例(設立1年以上)」という2つのエンジェル投資の優遇措置が分かれることとなりました。

今回は、「起業特例(設立1年未満)」に焦点をあて、経済産業省の資料に基づき内容を解説します。

1.所得税法の収入金額について

令和5年度税制改正にて「プレシード・シード特例」も創設され、今まで実質課税の繰延措置であったエンジェル税制が、一定の要件を満たす場合には、譲渡益20億円までの非課税措置にバージョンアップされるイメージとなります。

2.起業特例の概要

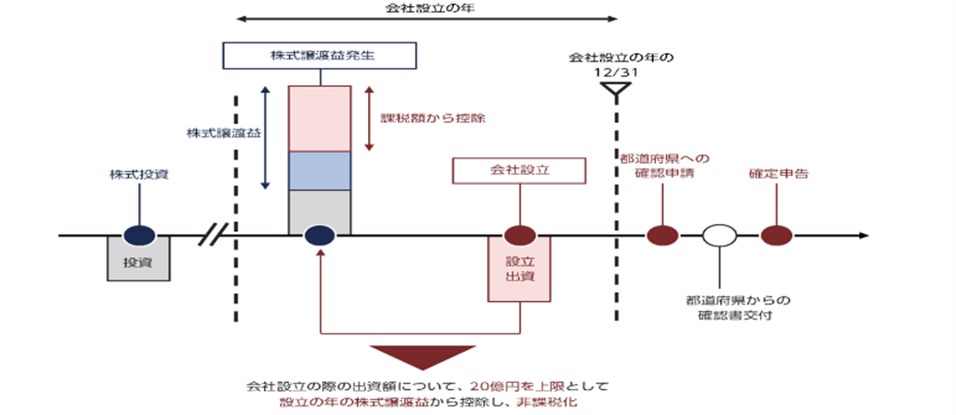

【起業特例のイメージ】

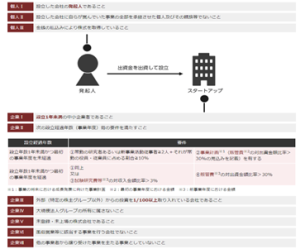

【個人及び対象企業の要件】

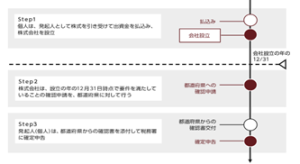

【起業(設立)から確定申告までの流れ】

会社を設立後、都道府県に対して、設立の年の12月31日時点で税制適用の要件を満たしていることの確認申請を行います。都道府県は確認後、スタートアップへ『確認書』を交付し、この確認書をスタートアップは発起人へ提出し、発起人が確認書を確定申告の際に税務署へ提出して手続きが完了します。

おわりに

本件は令和5年4月1日以降の再投資に適用されます。

対象企業要件のうち、会社設立時点で販管費の出資比率30%要件を満たすことが求められており、出資額が多額になると達成が厳しい要件となり、今後この要件がどこまで緩和されるかも注目されます。

文中図:経済産業省HPエンジェル税制・企業に対する措置引用

(担当:高橋)