はじめに

消費税には、課税取引のほかに消費税がかからない取引として「免税、非課税、不課税」があります。

今回はその中でも非課税と不課税を説明いたします。

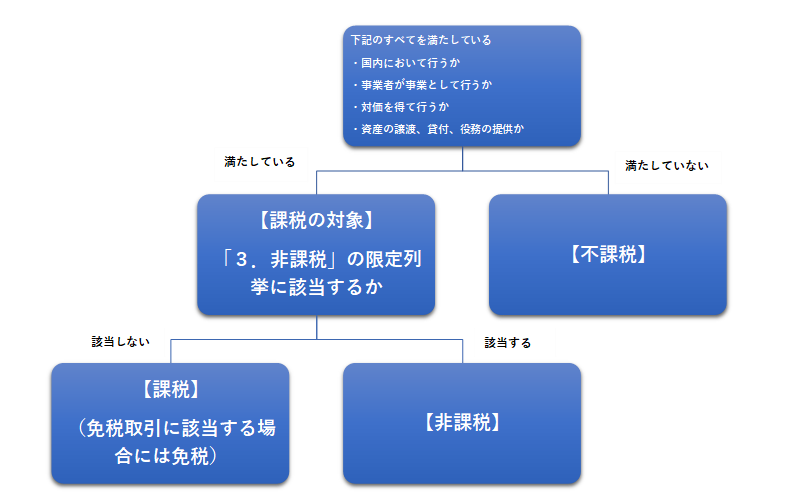

1.判定フローチャート

2.不課税

消費税の課税の対象は、国内において事業者が事業として対価を得て行う資産の譲渡等と輸入取引になります。

これに該当しない取引は不課税取引として消費税がかかりません。

例:国外取引、対価を得て行うことに当たらない寄附や単なる贈与、出資に対する配当など。

3.非課税

非課税になるものは限定列挙されており、課税の対象の内、右記①、②に該当する場合に非課税となります。

①消費税の性格から課税の対象になじまないもの

|

取引内容 |

注意点 |

|

土地の譲渡・貸付け (借地権を含む) |

貸付期間が1月未満のもの、駐車場などの施設としての貸付けを除く。 |

|

有価証券等・支払手段の譲渡 |

株式等の形態によるゴルフ会員権などの譲渡や収集品として譲渡を除く。 |

|

預貯金の利子および保険料を対価とする役務の提供等 |

預貯金や貸付金の利子、信用保証料、合同運用信託や公社債投資信託の信託報酬、保険料、保険料に類する共済掛金など |

|

一定の者が郵便切手類、印紙、証紙の譲渡及び物品切手等の譲渡 |

一定の者とは、郵便切手は日本郵便株式会社など、印紙は印紙の売渡し場所、証紙は地方公共団体など。 |

|

国等が行う一定の事務に係る役務の提供、外国為替業務に係る役務の提供 |

一定の事務とは、登記、登録、特許、免許、許可、検査、検定、試験、証明、公文書の交付など。 |

②社会政策的配慮から課税しないもの

|

取引内容 |

注意点 |

|

社会保険医療の給付等(健康保険法などによる医療、労災保険、自賠責保険の対象となる医療など) |

美容整形や差額ベッドの料金および市販されている医薬品を購入した場合は該当しない。 |

|

介護保険の規定に基づく居宅サービスなどの提供等、 社会福祉法の規定に基づく社会福祉事業等によるサービスの提供等 |

特別な居室の提供や送迎などの対価は非課税に該当しない。 |

|

医師、助産師などによる助産に関するサービスの提供等 |

|

|

火葬料や埋葬料を対価とする役務の提供 |

|

|

一定の身体障害者用物品の譲渡や貸付け等 |

|

|

学校教育法などに規定する教育として行う役務提供 |

学校教育法に規定する学校、専修学校等の授業料、在学証明手数料など |

|

教科用図書の譲渡 |

|

|

契約で居住用とされる住宅の貸付け(契約で貸付けの用途が明らかにされていない場合にその貸付け等の状況からみて居住用とされていることが明らかなものを含む。) |

貸付期間が1月未満のもの、旅館などの施設としての貸付けを除く。 |

おわりに

非課税と不課税は同じ消費税がかからないものではありますが、非課税は課税売上割合の計算に影響します(仕入れ側では消費税かからないものとして計算上の違いはありません)。

消費税の計算上、違いを理解して区分することが重要になります。

(担当:杉山)