はじめに

2023年税制改正トピック集です。

今回は、相続開始前に贈与があった場合の相続税(暦年課税)の見直しと、教育資金の一括贈与を受けた場合の贈与税の非課税措置についてご案内します。

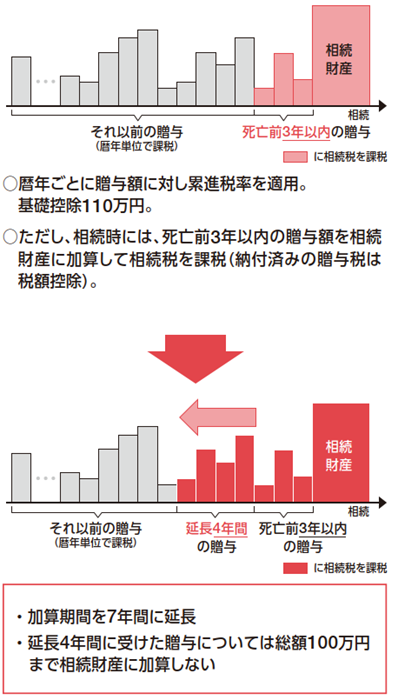

1.相続開始前に贈与があった場合の相続税(暦年課税)の見直し

(出典:財務省「令和5年度税制改正(案)のポイント」)

相続又は遺贈により財産を取得した者が、当該相続の開始前7年以内(現行:3年以内)に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与により取得した財産の価額(当該財産のうち当該相続の開始前3年以内に贈与により取得した財産以外の財産については、当該財産の価額の合計額から 100 万円を控除した残額)を相続税の課税価格に加算することとします。

2024年1月1日以後に贈与により取得する財産に係る相続税について適用されます。

なお、政府が参考にした国の加算期間は、イギリス7年、ドイツ10年、フランス15年、米国全てとなっています。

2.直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置の延長

次の措置を講じ課税を強化した上で、その適用期限を3年延長し2026年3月31日までとします。

|

現行 |

改正 |

|

・受贈者が死亡した時、受贈者が23歳未満等一定の場合には相続税課税なし ・受贈者が30歳に達したこと等で残額がある場合、受贈者の年齢により※一般税率又は特例税率を使用して贈与税を計算 |

・贈与者の相続税の課税価格が5億円を超える場合には、相続税課税

・一般税率を使用して贈与税を計算 |

※18歳以上の人が直系尊属から一定額以上の財産をもらった場合、贈与税率が低くなります。

この場合の税率を「特例税率」といい、それ以外を「一般税率」といいます。

3.結婚子育て資金の一括贈与を受けた場合の贈与税の非課税措置の延長

次の措置を講じ課税を強化した上で、その適用期限を2年延長し2025年3月31日までとします。

|

現行 |

改正 |

|

・受贈者が50歳に達したこと等で残額がある場合、特例税率を使用して贈与税を計算 |

・一般税率を使用して贈与税を計算 |

おわりに

今回は2023年税制改正トピック集として、相続開始前に贈与があった場合の相続税(暦年課税)の見直しと、教育資金および結婚子育て資金の一括贈与を受けた場合の贈与税の非課税措置についてのご案内でした。

(担当:横瀬)