はじめに

非同族会社は獲得した利益を配当することにより株主へ分配していきますが、同族会社ではオーナーの個人所得に応じて配当金を調整することができます。

そのため、非同族会社との課税の公平性を考慮してこの制度が設けられています。

1.対象となる法人

事業年度終了時において特定同族会社に該当する法人。

特定同族会社とは、被支配会社(筆頭株主の1人とその特殊関係者がその法人の発行済株式の50%超を有する場合のその会社をいいます)でその被支配会社の株主のうちに被支配会社でない法人がある場合に、その被支配会社でない法人を除外した場合においても被支配会社となるものをいいます。

なお、期末資本金が1億円以下である法人は留保金課税の対象となる法人から除かれますが、資本金5億円以上の大法人と完全支配関係がある場合等は資本金1億円以下であっても適用されます。

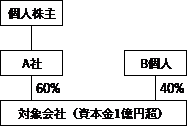

【判定例】

①個人株主が一人でありA社100%所有の場合

A社は筆頭株主に100%を保有されているため被支配会社に該当し、対象会社はA社に50%超を保有されているため、特定同族会社に該当する。

A社60%≧50%

②個人株主が多数の株主で50%超所有者なしの場合

A社は筆頭株主に50%を保有されていないので被支配会社に該当せず、対象会社は被支配会社のいない法人を除いて判定するため特定同族会社に該当しない。

B個人40%≦50%

2.計算方法

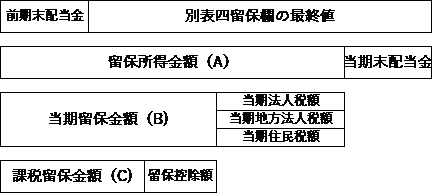

①概要

②留保所得金額(A)

留保所得金額は、別表四留保の最終値+前期末配当金△当期末配当金により算出します。

・前期末配当金は、別表四社外流出欄配当

・当期末配当金は、翌期に行われる定時総会により支払われる配当金

③当期留保金額(B)

当期留保額は②留保所得金額から当期法人税額、当期地方法人税額、当期住民税を控除します。

・法人税額は各種税額控除後の金額

④課税留保金額(C)

課税留保金額は③当期留保金額から留保控除額を控除した金額となります。なお、留保控除額は次に掲げる金額のうち最も多い金額となります。

・所得基準:所得等の金額×40%

・定額基準:年2,000万円(事業年度が1年に満たない場合は月割り計算)

・積立金基準額

期末資本金額×25%-期末利益積立金額

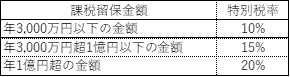

⑤税額の計算

④課税留保金額に対する税額は課税留保金額を次の金額に区分し、それぞれの税率を乗じた金額を合計した金額になります。

(事業年度が1年に満たない場合は月割り計算)

おわりに

対象となる法人の判定がわかりにくいのでご留意ください。

(担当:佐藤敬)