はじめに

2022年4月1日以後開始する事業年度の法人税より、連結納税制度はグループ通算制度へと移行します。これにあわせて、グループ通算制度を採用していない会社においても、一部単体納税制度への影響がある改正がありますので、解説します。

1.受取配当等の益金不算入

受取配当等の益金不算入制度では、株式等の区分により、益金不算入額が下表のように計算されます。

グループ通算制度への移行にあわせて、単体納税制度においても以下の見直しがあります。

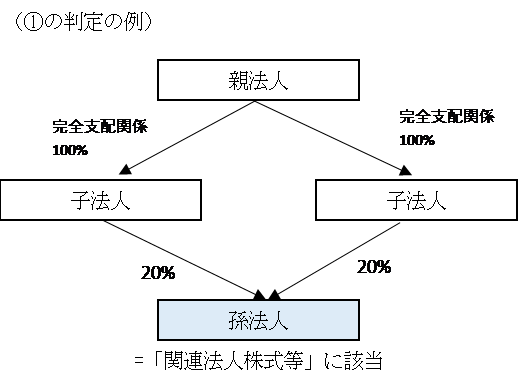

①関連法人株式等又は非支配目的株式等に該当するかどうかの判定は、完全支配関係グループ内の法人全体の保有株式数等により行うことになります(従来は連結グループ内のみ)。

完全支配関係グループ内の株式を合計して判定できるようになるため,納税者に有利な改正となります。

②関連法人株式等に係る負債利子控除額については、関連法人株式等に係る配当等の額の4%相当額となります。ただし、その事業年度に係る負債利子の額の10%相当額を上限とします。

なお、短期保有株式等の判定については、従来通り各法人ごとに行います。

2.寄附金の損金不算入

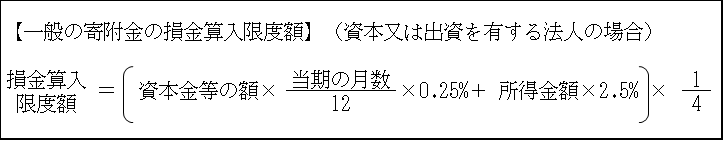

寄附金の損金不算入の現行制度では、損金算入限度額が以下のように計算されます。

グループ通算制度への移行にあわせて、このうち計算の基礎となる「資本金等の額」が、「資本金の額及び資本準備金の額の合計額」となります。

3. 貸倒引当金

一定の法人が有する金銭債権に対する貸倒引当金の繰入額については、金銭の区分に応じて、一定の金額を損金の額に算入することができます。

2022年4月1日以後開始事業年度においては、完全支配関係グループ内の法人間の金銭債権について、個別評価金銭債権及び一括評価金銭債権のいずれの区分においても、貸倒引当金の対象となる金銭債権から除外されることとなります(従来は連結グループ内のみ除外対象)。

貸倒引当金繰入限度額が減少するため、納税者に不利な改正となります。

4.資産の譲渡に係る特別控除額の特例

収用換地等の場合(上限5,000万円)、特定土地区画整理事業等の場合(上限2,000万円)、特定住宅地造成事業等の場合(上限1,500万円)のような資産の譲渡に係る特別控除額の特例について、2以上の制度の適用を受ける場合の特別控除額は、各暦年を通じて年5,000万円が上限とされています。

2022年4月1日以後開始事業年度においては、完全支配関係グループ内の各法人の特別控除額の合計額が年5,000万円を超える場合には、その超える部分の金額が損金不算入とされます(従来は連結グループ内のみ)。

おわりに

グループ通算制度の移行により、現在連結納税を選択していない会社においても影響がでてくる可能性がありますので、ご不安な点があれば担当税理士までご照会ください。

(担当:江森)