はじめに

前回に続き事業所税について、みなし共同事業など注意を要する項目を説明いたします。

1.納税義務、課税標準の注意点

(1)みなし共同事業

事業者が親族その他の特殊関係のある個人又は同族会社などの特殊関係者を有しており、その事業者の事業と特殊関係者の事業が同一家屋で行われている場合は、特殊関係者の事業は共同事業とみなされ、特殊関係者の事業と合算して免税点判定を行うこととなります。(課税標準には含めない)

これは事業を分割して別法人で事業行う場合など、事業形態により税負担が不均衡にならないようする目的があります。

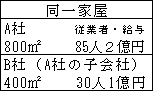

【設例】

A社が子会社B社を有している場合、A社はB社の面積、従業者数を含めて免税点の判定を行います。

免税点判定の合算対象になる特殊関係者については子会社を含みますが、親会社は含まないため

B社についてはA社の面積、従業者数を含めません。

東京都や市のHPには他の事例が記載されていますのでご参照下さい。

(2)算定期間の中途で事業所等を新設又は廃止した場合

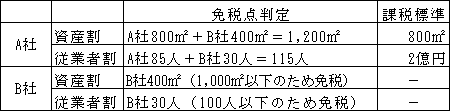

①新規設立等

新規設立、解散、半年決算法人など事業年度が12月に満たない場合は次の算式により課税標準を算定します。なお、免税点判定は原則通り期末の面積、従業員数により判定します。

![]()

この場合の月数は暦に従って計算し1月に満たない端数が生じたときはこれを1月とします。

以下②、③において同じ。

②事務所等を新設した場合

年の中途に事務所等を新設した場合は、新設の月の翌月から算定期間を算出します。なお、免税点判定は原則通り期末の面積、従業員数により判定します。

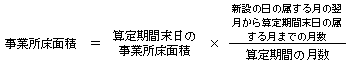

③事務所を廃止した場合

年の中途に事業所等を廃止した場合の、免税点判定は、原則通り期末の面積、従業員数により判定することから、廃止した事業所を除いた他の事業所床面積により資産割の免税点判定をすることになり、納税義務がある場合は次の算式により課税標準を算定します。

④同一事業所等の床面積に変更があった場合

同一のビル内で事業所を借増しした場合や契約を解除した場合は上記の②③のような月割計算を行わず、算定期間末日の事業所床面積により課税標準を算定することになります。

⑤その他

法人事業税、住民税における事務所の新設の日、廃止の日は実際に事業を開始した日、廃止した日となりますが、事業所については賃貸借契約の開始日、終了日となります。

おわりに

みなし共同事業に該当し納税義務が生じることがありますが、資産割の場合1,000㎡を超えるか否かで60万円以上の税負担の違いが生じますのでご留意ください。

(担当:佐藤敬)