はじめに

2021年度税制改正大綱の中において、「繰越欠損金の控除上限の特例」が創設されることとなりました。

今回はその特例の内容について記載します。

1.繰越欠損金の控除上限の特例の概要

現行において青色欠損金の繰越控除は、中小法人等では所得金額の100%を控除できる一方で、

大企業(*)では、控除限度額は所得金額の50%まででした。今回の特例は、コロナ禍の厳しい経営環境の中、

赤字であっても果敢に前向きなカーボンニュートラル、DX、事業再構築・再編等への投資を行う企業に対し、

その投資額の範囲内で、最大5年間、繰越欠損金の控除限度額を最大100%に引上げるものとなっており、

大企業の設備投資を促すものと考えられます。

(*)期末資本金額が1億円超の法人又は、資本金額等が5億円以上の法人等による完全支配関係がある子法人等

(1)特例対象法人

青色申告書を提出する法人で、改正(予定)後の産業競争力強化法の事業適応計画(仮称)の認定を受け、

当該計画に従って同法の事業適応(仮称)を実施する法人が対象になります。

(2)特例対象欠損金額

特例の対象となる欠損金額は、原則、2020年4月1日から2021年4月1日までの期間内の日を含む事業年度において

生じた欠損金額となります。

(3)適用事業年度

適用事業年度は次のいずれにも該当する事業年度となります。

・基準事業年度(*)開始の日以後5年以内に開始した事業年度

・事業適応計画の実施時期を含む事業年度

・2026年4月1日以前に開始する事業年度

(*):特例対象欠損金額が生じた事業年度のうち、その開始の日が最も早い事業年度後の所得の金額が生じた

最初の事業年度

(4)特例による控除限度額の引上げ

特例対象欠損金額について所得金額の100%を控除限度額として使用できます。

(大企業については、50%から100%に控除限度額が引き上がります)

但し、特例による控除限度額の引上げ額は、累積投資残額(*)に達するまでの金額に限られます。

(*)「事業適応計画に従って行った投資金額」-「既に特例の適用により所得の50%を超えて損金算入した欠損金額」

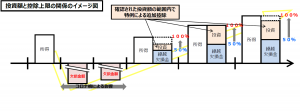

(5)特例のイメージ図

(出典:令和2年12月経済産業省 令和3年度経済産業関係 税制改正について)

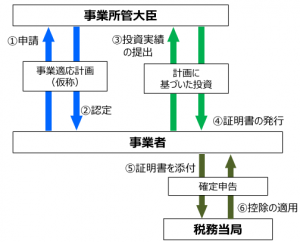

(6)手続きの概要図

適用にあたっては、事業適応計画(仮称)の認定や、当該計画に基づく投資を行う必要があり、

手続きの概要は下記の図が公表されています。

おわりに

大企業向けの施策と考えますが、この特例により設備投資が促進され、経済が循環することを期待します。

(担当:髙松)