はじめに

税金の納税には、それが国から賦課されたものか、計算によって算出したものかに関わらず、納付期限があります。

その納付期限を守れなかった場合に延滞税が発生する場合があります。今回はこの延滞税についてご紹介いたします。

1.延滞税とは

本来納付すべき税金を期限内に納付出来なかった場合に、原則として法定期限の翌日から納付する日までの日数に応じて、

本来納付すべき税金とは別に納付の遅延した税額に課される税金をいいます。

2.延滞税が課せられる場合

① 納付の確定した税額を法定納期限までに完納していない場合

② 期限後申告書又は修正申告書を提出した場合に、納付しなければならない税額があるとき

③ 更正又は決定の処分を受けた場合に、納付しなければならない税額があるとき

3.延滞税の計算期間の特例

① 期限内申告書が提出されていて、申告期限後1年を経過してから修正申告又は更正があったとき

② 期限後申告書が提出されていて、その申告書提出後1年を経過してから修正申告又は更正があったとき

⇒1年を経過する日の翌日からその修正申告又は更正があった日までの延滞税が課されません

③ 確定申告書を提出後に減額更正がされて、その後にさらに修正申告又は増額更正があったとき

⇒増額更正までの期間については延滞税が課されません。

ただし、更正の請求に基づく場合に限り、減額更正時から最大1年間の延滞税が課されます。

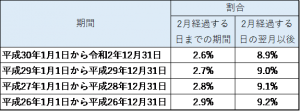

4.延滞税の割合について

延滞税は法定納期限の翌日から納付する日までの日数に応じて納付しなければなりません。

平成26年1月1日以降の延滞税の割合は、納期限の翌日から2月を経過する日までの期間については、

年7.3%と特例基準割合+1%のいずれか低い割合が適用されます。

また、納期限の翌日から2月を経過した日の翌日以後については、年14.6%と特例基準割合+7.3%の

いずれか低い割合が適用されます。

令和2年は、特例基準割合が1.6%となるため、延滞税の割合は納期限の翌日から2か月間は2.8%、

その翌月以後は8.9%となります。

【平成26年1月1日以降の割合】

(参考:国税庁)

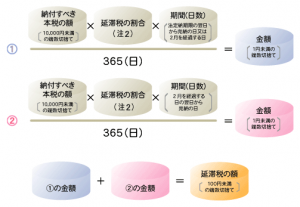

5.延滞税の計算

(具体例)※令和2年の割合で計算

納付すべき税金:100万円 法定納期限を3ヶ月(7月~9月)過ぎてしまった場合

① 2月経過する日までの期間の延滞税

100万円×2.6%×62日÷365日=4,416円

② 2月経過する日の翌月以後から納付までの延滞税

100万円×8.9%×30日÷365日=7,315円

延滞税=①+②=11,700円(100円未満切捨て)

(出典:国税庁)

おわりに

国税庁のホームページには、期限内申告、期限後申告及び修正申告に対応した延滞税の計算ツールが

掲載されていますのでご活用ください。

( https://www.nta.go.jp/taxes/nozei/entaizei/keisan/entai_r01nen.htm )

(担当:白土)