はじめに

法人が自己株式を取得・処分した場合には会計と税務で処理が異なるので申告調整が生じます。今回は各時点ごとの取扱いの違いについてご紹介いたします。

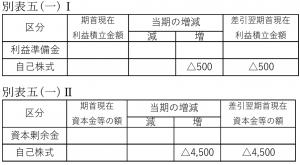

1.取得時(相対取引により、5,000円で取得した場合(取得資本金額4,500円))

【会計上】

自己株式 5,000 / 現金預金 5,000

【税務上】

資本金等の額※ 4,500 / 現金預金 5,000

利益積立金額 500 /

※取得資本金額

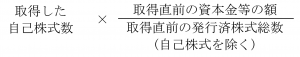

税務上、自己株式の取得により金銭等を交付した場合、取得資本金額が資本金等の額の減少となり、取得資本金額を超える部分の金額が利益積立金額の減少となります。

※みなし配当事由に該当した場合については、紙面の都合上、割愛させていただきます。

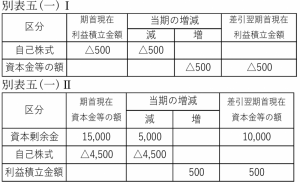

2.消却時(上記1.の自己株式を全て消却し、その他資本剰余金を5,000円充てた場合)

【会計上】

その他資本剰余金 5,000 / 自己株式 5,000

【税務上】

仕訳なし

税務上、取得時において既に純資産の減少を認識しておりますので、消却時において資本金等の増減はございません。

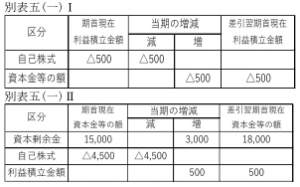

3.譲渡時(上記1.の自己株式を8,000円で譲渡した場合)

【会計上】

現金預金 8,000 / 自己株式 5,000

その他資本剰余金 3,000

【税務上】

現金預金 8,000 / 資本金等の額 8,000

税務上、株式の発行と同様に、自己株式の譲渡をした場合の払込金銭等の額から増加した資本金の額を減算した金額が資本金等の額の増加となります。

おわりに

会計と税務で資本金等の額が一致しない場合、地方税の均等割の額の判定に影響がございますので、ご注意ください。