準確定申告をしないとどうなる?申告書の書き方や注意点まとめ

準確定申告とは、亡くなった方に代わり相続人が行う確定申告で、死亡日までの所得や控除を申告する重要な手続きです。もし申告を怠ると、無申告加算税や延滞税といったペナルティが課され、相続人の負担が大きくなってしまいます。本記事では、準確定申告が必要な理由や申告しない場合のリスクを分かりやすく解説し、相続手続きを正しく進めるためのポイントをご紹介します。

目次

準確定申告をしないとどうなる?

準確定申告とは、亡くなった方に代わって相続人が行う確定申告のことです。亡くなった年の1月1日から死亡日までの所得や控除を申告しなくてはいけません。

また相続人は、故人の収入・経費・控除額などを把握した上で、申告書を作成し提出する必要があります。準確定申告を行うべき相続人が申告をしなかった場合、税務上のペナルティが発生します。ここでは代表的な2つのペナルティを解説します。

無申告加算税がかかってしまう

準確定申告書を提出しなかった場合、無申告加算税が課されます。これは、期限内に申告を行わなかったことに対するペナルティで、確定した税額に一定割合が加算されます。

延滞税が発生してしまう

納付期限までに税金を支払わないと、未納税額に対して延滞税がかかります。延滞税は利息のように日数に応じて増えていく仕組みで、以下の利率が適用されます。

- 納付期限の翌日から2ヵ月以内:「年7.3%」と「延滞税特例基準割合+1.0%=2.6%」のいずれか低い割合を適用

- 2ヵ月経過後:「年14.6%」と「延滞税特例基準割合+7.3%=8.9%」のいずれか低い割合を適用

※いずれも令和7年の利率例

なお準確定申告で発生した納税額や還付金は、相続税の計算上「被相続人の財産または債務」に含まれます。しかし無申告加算税や延滞税などのペナルティ部分は被相続人の債務に含まれないため注意が必要です。

参考:No.2022 納税者が死亡したときの確定申告(準確定申告)|国税庁

参考:延滞税の割合|国税庁

準確定申告が必要・不要なケース

準確定申告が必要・不要なケースを以下の表にまとめました。

区分 | 該当ケース |

準確定申告が必須 |

|

準確定申告が不要 |

|

また、還付を受けられる可能性があるため準確定申告をするのが望ましいケースは以下の通りです。

- 長期入院や通院で医療費が多い

- 国・自治体・社会福祉法人などへ寄付をしていた

- 特定口座で株の損失繰越がある

- 配当金を受け取っていた

- 扶養家族(配偶者・親族)がいた

- 控除対象は「故人が生前に支払ったもの」のみ

準確定申告が必要・不要なケースは、故人の収入状況や所得の種類によって大きく異なります。また、申告義務がなくても還付を受けられる場合もあるため、正しい判断が欠かせません。とはいえ、状況整理や必要書類の確認は複雑で迷いやすい部分です。

申告の流れについて不安がある方は「やさしい相続相談センター」にお気軽にご相談ください。お客様の状況に合わせて、準確定申告が必要かどうかの判断から手続きの進め方まで丁寧にサポートいたします。

準確定申告書および付表の書き方

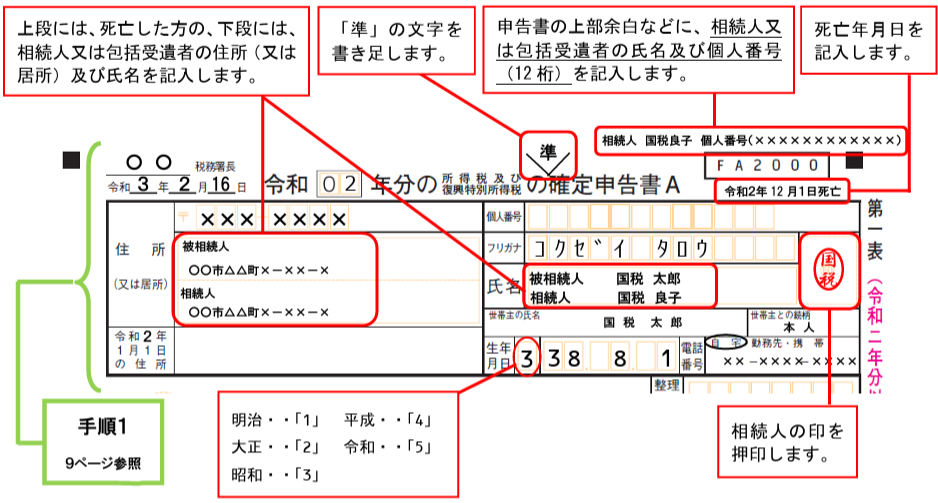

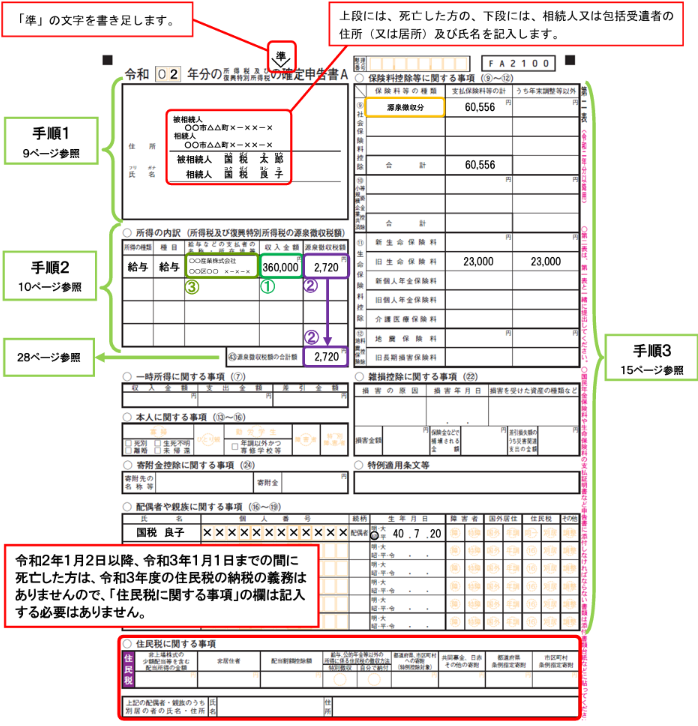

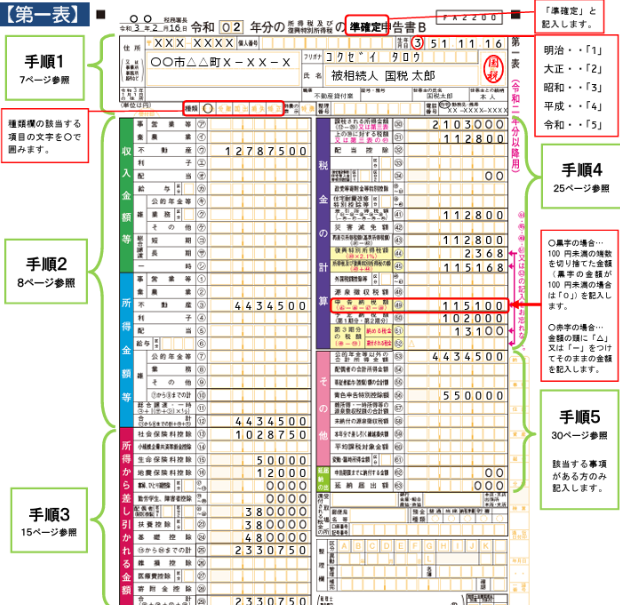

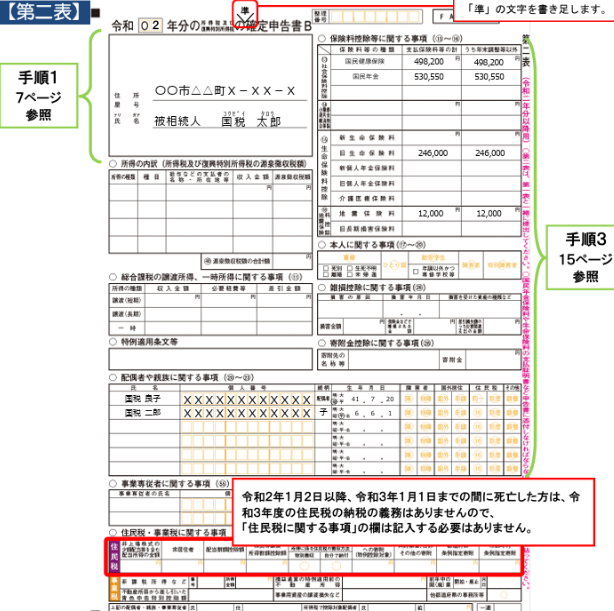

準確定申告専用の様式はなく、通常の確定申告書を使います。「第一表」の書き方は相続人の人数によって異なり、相続人が2人以上の場合は「付表」の作成が必要です。申告書には「申告書A」と「申告書B」があり、給与所得者はA、事業所得者などはBを使用してください。

相続人が1人の場合

相続人が1人の場合は第一表および第二表を記載します。まずは第一表の記載例をご紹介します。

続いて、第二表の記載例をご紹介します。

それぞれの記載ポイントを以下にまとめました。

第一表 |

|

第二表 |

|

相続人が1人の場合は第一表と第二表を記入し、「準」の記載や住所・氏名、死亡日の記入など、通常とは異なるポイントに注意しましょう。

相続人が2人以上の場合

相続人等が2人以上の場合は第一表と第二表だけではなく準確定申告書付表も作成する必要があります。第一表の記載例は以下の通りです。

第二表の記載例もご紹介します。

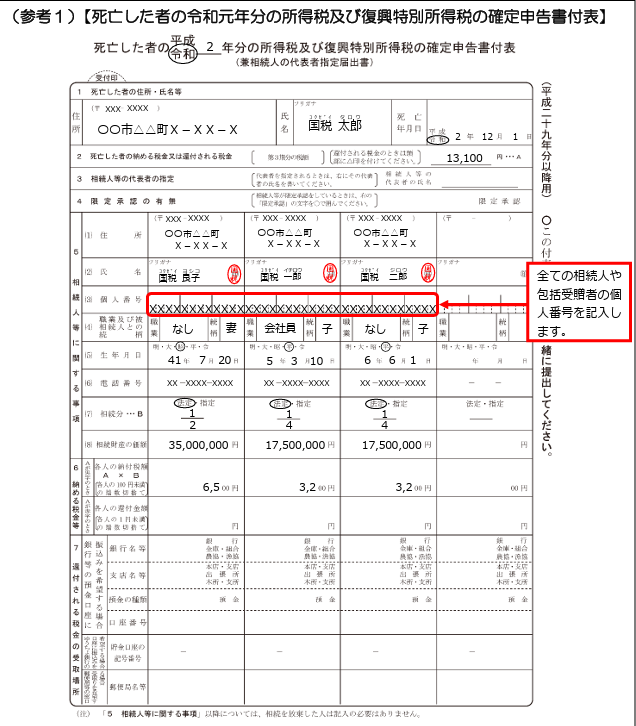

そして、今回のケースで必要な準確定申告書付表の記載例はこちらです。

各書類における記載ポイントを以下にまとめました。

第一表 |

|

第二表 |

|

付表 |

|

準確定申告書および付表の作成方法については、相続人の人数や申告内容によって必要書類や記入方法が異なります。慣れない作業や記載ミスがあると、後で修正や追加申告が必要になることもあります。

不安な場合や複雑なケースでは、専門家のサポートを受けるのが安心です。「やさしい相続相談センター」では、準確定申告書の作成や付表の記入についても丁寧にサポートしています。初めての方でも分かりやすく対応いたしますので、スムーズに手続きを進めたい方はぜひご相談ください。

準確定申告における注意点

準確定申告を行う際には、いくつか注意すべきポイントがあります。ここでは代表的なものを解説します。

消費税の準確定申告にも注意する

被相続人が事業所得や不動産所得を有していて消費税の納税義務者であった場合は、消費税についても準確定申告の手続きが必要です。所得税だけでなく、消費税の申告も漏れないように注意しましょう。

青色申告承認申請書の提出期限に注意する

相続により事業を引き継ぐ場合、青色申告で確定申告を行うには承認申請書の提出が必要です。提出期限は被相続人の死亡日によって異なります。

- 1月1日~8月31日:死亡日から4ヵ月以内

- 9月1日~10月31日:その年の12月31日まで

- 11月1日~12月31日:翌年2月15日まで

また、事業や不動産を白色申告で申告していた場合でも、当年3月15日までに青色申告承認申請書を提出すれば、その年から青色申告として申告できます。事業承継に伴う申告方法を間違えないよう、事前に確認しておきましょう。

まとめ

準確定申告では、相続人が亡くなった方の所得や控除を整理し、税務署へ申告書を提出します。申告書は専用様式がなく、通常の確定申告書を使用しますが、相続人の人数によって第一表や第二表、付表の作成が必要です。相続人が2人以上いる場合は、付表で相続割合や税額、還付金の振込先を記入します。

期限内に申告しなければ無申告加算税や延滞税が発生し、ペナルティは被相続人の債務には含まれません。また、事業所得や不動産所得がある場合は消費税の申告や青色申告承認申請書の提出期限にも注意が必要です。

初めての準確定申告や複雑なケースでは、専門家のサポートが安心です。「やさしい相続相談センター」では申告書や付表の作成を丁寧にサポートしており、初めての方でもスムーズに手続きを進められます。準確定申告の手続きについて少しでも不安がある方は、ぜひ一度無料相談にてお気軽にご相談ください。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。