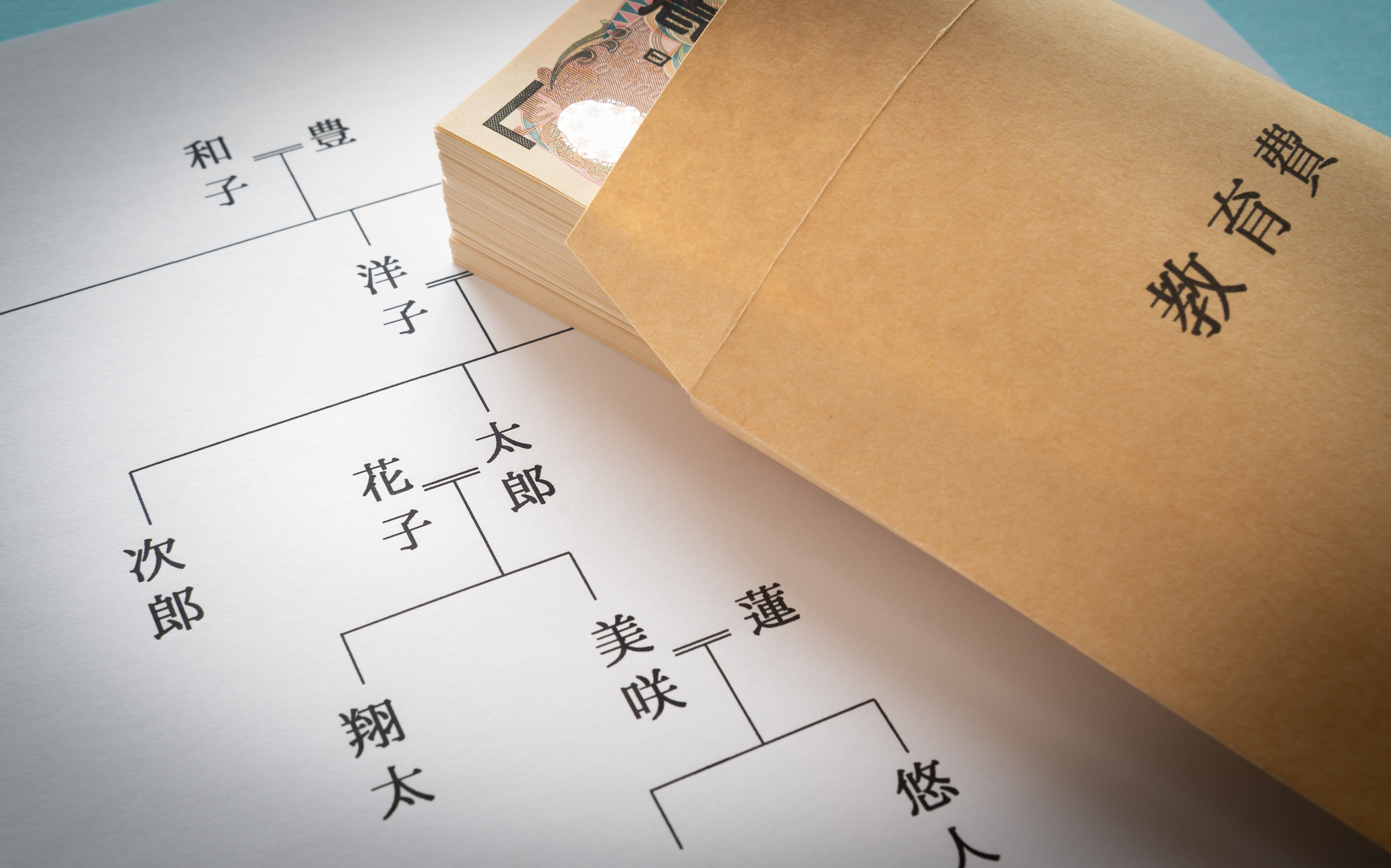

相続税の持ち戻しってなに?生前贈与加算のしくみについて解説

原則として基礎控除額内の贈与は相続税が課されません。しかし一定の状況下では、相続時に贈与で受け取った財産を相続財産として持ち戻すことになっています。

本記事では、相続税に持ち戻さなければならないケースはどのような時に起こるのかについて解説しています。

目次

まずは相続税と贈与税の関係やしくみを理解しよう

相続税とは、亡くなった方の遺産を引き継いだ際に課せられる税金のことを指します。相続税の税率は、基礎控除後の相続した財産の金額によって区分されています。ゆえに贈与によって相続財産の金額をあらかじめ減らしておくことが節税に繋がると言われています。

相続税の基礎控除額は以下のとおりです。

3,000万円+(600万円×法定相続人の人数) |

しかし、贈与によって相続財産が減らせるからといって、むやみやたらに贈与をしていると贈与した金額に応じた贈与税が課せられてしまうのです。

しかし、贈与税には一定金額内であれば、税金が課されない仕組みが設けられています。そのため、贈与税が課せられない範囲で贈与をすることが相続税節税のポイントとなっています。

相続税の持ち戻しとは

持ち戻しとは、贈与で受け取った財産を相続財産に加えることを指します。この持ち戻しが生じるのは以下の2パターンです

- 相続税の計算時

- 遺産分割時

以下では、相続税の計算に伴う持ち戻しが起こるケースについて解説していきます。

生前贈与加算(暦年課税)に該当する場合

暦年課税制度とは贈与税の課税方法の1種で、1年間に譲り受けた財産の総額に対して課税する方法を指します。毎年基礎控除が適用されるため、1年間の贈与の総額が110万円以下であれば課税されません。原則として、贈与税の課税方法はこの暦年課税制度が適用されます。

暦年課税により贈与を受けている場合は、亡くなる前7年間に贈与で受け取った財産を相続財産に加えることになります。令和5年までは亡くなる前3年間が対象でしたが、令和6年からの贈与は7年間に延長されました。

具体的な持ち戻しが起こる期間は以下の通りです。

贈与を行った時期 | 相続が発生した時期 | 持ち戻しの対象となる期間 |

令和6年よりも前 | ― | 相続発生前3年間 |

令和6年以降 | 令和8年12月31日まで | 相続発生前3年間 |

令和9年から令和12年12月31日まで | 令和6年から相続発生日まで | |

令和13年以降 | 相続発生前7年間 |

上記の表を見てわかるように、7年の持ち戻しがフルで適用されるのは令和13年以降となっています。持ち戻しの際には、相続開始日から7年〜3年超の期間に受けた贈与の総額から100万円が控除可能です。相続発生までに贈与税を納めていた場合は、相続税からすでに納付した贈与税が控除されるため、二重課税になることはありません。

受け取った財産に不動産がある場合は、贈与された時期の評価額が相続財産に加えられます。

相続時精算課税制度に該当する場合

相続時精算課税制度とは贈与税の課税方法の1つで、相続が発生した際に贈与で受け取った金額を相続財産に加えて課税する方法です。18歳以上の子ども・孫が60歳以上の両親・祖父母から受けた贈与にのみ利用できます。

この課税方法には2,500万円の特別控除が設けられています。相続発生時までに受け取った贈与の総額から、最大2,500万円を控除したうえで相続財産に加えることになっています。さらに、令和6年からは年110万円の基礎控除も利用可能です。ただし、1度相続時精算課税制度を適用すると、相続が発生するまでは変更できない点に留意しておきましょう。

仮に贈与で受け取った金額が特別控除の2,500万円を超えた場合は、その時点で仮の贈与税を納めなくてはなりません。この際に課せられる税率は一律で20%に設定されています。一旦納めた贈与税は、相続税を算出する際に控除されるため、二重課税にならないよう配慮されています。

相続税の持ち戻しが不要なケース

基本的に相続時精算課税制度の場合は、相続発生時に持ち戻しを行わなければなりません。しかし、暦年課税制度の場合、以下の条件に該当するケースでは相続税の持ち戻しが不要となります。

- 孫への生前贈与である

- 非課税の特例の対象となる贈与である

暦年課税により贈与税を納めている場合は、生前贈与加算の対象となっています。しかし、贈与を受けた人が財産の持ち主の孫にあたる場合は、通常は生前贈与加算は適用されません。そのため、晩年に受けた贈与でも110万円以下であれば申告・納税は不要となります。

また、特定の目的で行われた贈与は非課税になる特例があるため、この特例を利用する場合も不要となります。

特例の対象となる贈与および要件、非課税上限額は以下の通りです。

贈与の目的 | 要件 | 非課税上限額 |

|---|---|---|

住宅等取得資金 | 両親または祖父母から住宅を購入または増改築資金を一括で受けた贈与 | 省エネ等住宅1,000万円 |

結婚・子育て資金 | 18歳以上、50歳未満の子どもが両親や祖父母から一括で受けた贈与 | 1,000万円 |

教育資金 | 30歳未満の子どもが両親や祖父母から受けた贈与 | 1,500万円 |

上記からも分かるように、贈与の目的によっては数百~数千万円が非課税になります。これらの特例を利用して行った贈与は、原則として相続財産として扱われることはありません。

遺産分割協議で生じる持ち戻し

持ち戻しが起こるのは、相続税の計算時だけではありません。遺産分割協議の際にも、贈与で受け取った金額を相続財産に加えるケースがあります。

以下では、遺産分割協議において持ち戻しが生じる「特別受益」という制度について解説していきます。

特別受益とは

特別受益とは、特定の相続人のみが特別に受けた贈与のことを指します。本来、贈与は相続財産として扱いません。

しかし、特定の相続人のみが多く財産を譲り受けていた場合は、他の相続人との不平等感をなくすため、相続時に相続財産として扱うことになっています。

この制度により、相続時のトラブルを避け、より公平に遺産を分配できる仕組みが確立されています。

特別受益の対象となるのは、相続人に対して行われた遺贈や生前贈与のうち、「生計のための贈与」や「結婚・支度金」など、特別な利益と認められる場合に限られます。

遺贈とは、遺言書を用いて特定の人物に財産を引き継がせる方法を指します。一方の死因贈与は、贈与者と受贈者の間で、死亡後の財産を引き継ぐことを契約したうえで引き継がせる方法を指します。このような方法で財産を譲った場合や、一定の目的のために行われた生前贈与は特別受益として扱われるのです。

特別受益に該当する生前贈与があった場合は、相続発生日から10年以内を対象として遺産分割の際に考慮されます。例えば、令和10年に亡くなった場合は令和元年までの特別受益が対象という事です。

ただし、仮に特別受益があったとしても遺言書によって特別受益の持ち戻しは行わないという意思表示を贈与者が行っていた場合は、遺留分を侵害していない限り持ち戻しは行いません。

遺留分とは、相続人が最低限受け取れる財産を意味します。特別受益により他の相続人たちが遺留分相当額の財産を受け取れていない場合は、たとえ遺言書で意思表示がされていたとしても相続財産に加えます。

持ち戻しにおける注意点と対策

贈与の際には、贈与を受けた人が思わぬ課税を受けないように、贈与の時期や方法を意識しなければなりません。以下では、持ち戻しにおける注意点と対策について解説していきます。

贈与は早めに計画的に行う

亡くなる前の3〜7年に行われた贈与は、非課税であったとしても相続財産として扱われます。せっかく相続財産を減らすために基礎控除内で贈与したにも関わらず、相続時に税金が課せられてしまうのです。この税金は財産を受け取った人に課せられるため、負担を減らすつもりがかえって課税という負担を強いられることになってしまいます。

このような不本意な課税を避けるためにも、なるべく晩年での贈与は避けて早い段階から計画的に贈与を行うようにしましょう。節税になるからといって、思いついたタイミングで贈与をしてしまうのは悪手になることがあります。もし晩年の贈与となってしまう場合は、特別控除が利用できる相続時精算課税制度の利用を検討してみましょう。

非課税特例を利用する

贈与税には税金が課せられない非課税特例というものがあります。この特例を利用して行った贈与は、原則として相続財産に持ち戻すことはありません。すでに紹介した住宅等取得資金、結婚・子育て資金、教育資金の贈与の他にも、婚姻期間が20年以上の夫婦に適用されるおしどり贈与といった特例があります。

上記のような特例を利用すれば、大幅に税額をカットできます。節税という言葉だけに注目するのではなく、利用できる特例がないかチェックして贈与設計を行うようにしましょう。

相続税の持ち戻しを理解して損をしない節税をしよう

生前贈与は相続財産を減らすことで節税に繋げる賢い方法ではありますが、それに付随する制度を理解しておかなければなりません。知識が足りなければ思わぬところで課税を受け、かえって損になってしまうことがあります。

贈与を行う際にはなるべく生前贈与加算の対象とならないような時期に行ったり、非課税の特例を利用したりすることがポイントとなります。具体的にどのタイミングで贈与をすれば良いのか知りたい方や、損をしない節税の方法を知りたい方は税理士などの専門家に相談してみましょう。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。