外国籍を持つ親族がいる!遺産のやり取りで相続税はかかる?

日本人が親族等から財産を受け継ぐ場合、一般的には「相続税」を支払うことになります。しかし、なかには海外に移住し、外国籍を取得したという人もいるでしょう。こういったケースでは、相続税はどのような扱いになるのでしょうか?

ここでは外国籍を持つ親族がいる方や、将来的に国籍変更を検討している方などに向けて、その詳細をお話しします。

目次

日本と外国間の相続を「国際相続」と呼ぶ

日本と外国の間で行う相続は、「国際相続(渉外相続)」と呼ばれます。相続人が外国籍である以外にも以下のような状況が該当します。

- 相続人が外国籍を持つ

- 相続人、もしくは被相続人が海外に居住している

- 被相続人が外国籍を持つ

- 遺産の全て、もしくは一部が外国にある

相続人が外国籍の場合は、基本的に「日本ではどうなるか」を基準に考えましょう。ただし、上記以外の状況では相手方の国の法律に従う必要も出てくるため、注意してください。

関連記事:単純承認・限定承認・相続放棄どれを選ぶ?トラブルを避ける方法

国際相続は、国によって2種類の考え方が存在する

国ごとにどのような形で相続を処理するのかについては、「準拠法」という概念に基づいて決定されます。これは国際取引における法律を明確にするために定められており、大きく分けて2つの考え方が存在します。

<相続統一主義>

被相続人の本国、または住所地の法律を重視する概念です。被相続人の国籍を基準とする場合は「本国法」、被相続人が最後に居住していた住所を基準とする場合は「住所地法主義」と言います。

主な採用国:日本・韓国など

<相続分割主義>

相続分割主義では、不動産に関してはその所在地の法律を準拠法とします。一方で、それ以外の財産については被相続人の本国、もしくは住所地の法律を基準とします。

主な採用国:アメリカ・イギリス・中国など

被相続人が日本国籍であれば、日本の相続税が適用される

日本では、相続において「相続統一主義」かつ「本国法」という準拠法が採用されています。そのため、「日本国内にある遺産においては、外国籍の人物が相続した際にも日本の相続税が適用される」と覚えておきましょう。被相続人が外国籍であっても、日本に存在する資産には日本の法が用いられます。

また、被相続人が出生や親の問題などで特別な事情を抱えており、複数の国籍を持つケースもあるでしょう。この時には「基本的に日本国籍が優先される」ため、日本の法律に基づいて相続税を納める流れになります。

参考:国際私法学会「法の適用に関する通則法(平成十八年六月二十一日法律第七十八号)」

被相続人に「海外資産」がある時はどうする?

法律上、被相続人の国籍を問わず「日本国内にある資産」については日本の相続税がかかると分かりました。

しかし、なかには被相続人が外国籍、もしくは海外移住歴が長く、海外資産を持つケースもあるかと思います。この場合、相続税の取り扱いはどうなるのでしょうか?

相続関係者の「居住地」と「移住時期」がポイント

被相続人が海外資産を持つケースでは、相続人を含め「日本国内に住所を有しているか」がポイントになります。もし、被相続人または相続人のいずれかが相続時点で国内に住所を持っていた場合は、海外資産にも日本の相続税が適用されます。

しかし、現在は外国に移住していて日本国内に住所を持たない方に関しては、条件が異なるため注意が必要です。これは「居住地」と「移住時期」により細かく定められています。

以下の条件に該当する場合は海外資産に関しても日本の相続税がかかりますので、よく確認しましょう。(以下、引用)

- 財産を取得したときに日本国籍を有している人で、被相続人の死亡した日前10年以内に日本国内に住所を有したことがある場合か、同期間内に住所を有したことがなく被相続人が外国人被相続人または非居住被相続人でない場合

- 財産を取得したときに日本国籍を有していない人で、被相続人が外国人被相続人、非居住被相続人または非居住外国人でない場合

また、相続ではなく「贈与」についても、相続時精算課税の適用を受けている場合はその基準に合わせて相続税が課されます。

関連記事:【改正版】相続時精算課税制度とは?2,500万円まで贈与税がかからない特別控除を解説

条件によっては、海外資産が課税対象にならない人も

被相続人が外国籍であれば、原則としてその国の法律によって相続税を支払うことになります。しかし、日本に資産を持つ場合、あるいは相続人が日本人である場合は例外です。

一方で、その条件に当てはまるケースでも海外資産に日本の相続税が適用されないこともあります。

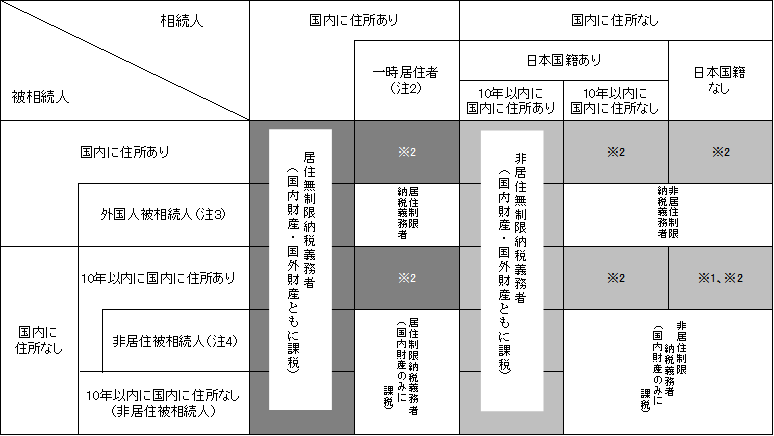

適用範囲については細かい区分が存在するため、以下の表で確認してみましょう。

※や(注)の詳細については、以下の引用元をご確認ください。

海外資産を課税対象から外すには、相続人が制限納税義務者に該当する必要があります。制限納税義務者とは、相続または遺贈により日本国内にある財産を取得した者のうち、「居住無制限納税義務者」と「非居住無制限納税義務者」を含む無制限納税義務者に該当しない者をいいます。これに国籍の制限はなく、あくまでも日本での居住経験が重視されますので、注意しましょう。

区分が複雑ゆえに理解しにくい面もあるため、どれに該当するのか分からないときは税理士等の専門家にぜひご相談ください。

相続に関するご相談は『やさしい相続相談センター』にお気軽にお問い合わせください。

利用可能な制度も確認!国際相続の注意点

国際相続は被相続人と相続人の特性や関係によって条件が変わってきますが、それ以外にも状況に応じた注意点が存在します。適切に税金を納めるため、しっかり確認しておきましょう。

複数相続人がいる場合は、それぞれに条件が精査される

国際相続であっても、日本人同士と同じく相続人が1人とは限りません。そうなると、誰かが国内の財産のみを受け継ぎ、誰かは国内外を含めた財産を受け継ぐ…といった可能性もあります。

また、相続人それぞれに「海外に移住経験があるか」「その時期はいつか」といった条件が異なるケースも考えられます。そのため、国際相続では相続人各自に対し、前項でご紹介した表に基づく区分が行われます。課税範囲が人によって違うことで、不公平な結果を生むリスクもありますので、遺産分割は慎重に検討してください。

関連記事:法定相続人ごとの相続割合は?複雑な事例の考え方や注意点も解説

二重課税を防ぐための「外国税額控除」もある

国内外の財産に対し、まとめて日本の相続税が適用された場合、気になるのが「外国から税金は請求されないのか」だと思います。海外に存在した資産なのだから、向こうでも何か手続きが必要なのでは?と考える方も多いでしょう。

実際、相続にあたって税金が必要な国であれば、そちらから税金が課されないとは限りません。しかし、このような二重課税を防ぐため、日本では「外国税額控除」を利用できます。これは外国で支払った相続税額を上限に、日本の相続税から一定額を控除可能とする制度です。

ただし、国によっては相続税が存在しないこともありますので、海外の税制については確認が必要だと言えるでしょう。

所得税の国外転出(相続)時課税に注意する

「所得税の国外転出(相続)時課税」とは、譲渡所得税の脱税を防ぐために設けられている制度です。具体的には日本に住む人が有価証券等を保有したまま亡くなったとして、海外に住む親族がそれを相続した際に適用されます。

これには金額の条件も設けられており、基本的に「1億円以上」でなければ関係はありません。譲渡所得税の支払いが不要な国で売却すれば、税金を逃れ億万長者に…などの考えを持たないよう、充分気を付けてください。

関連記事:遺産相続は相続税以外の税金にも注意!ケースバイケースの税金一覧

まとめ|どの区分に該当するか、事前に確認を

被相続人、もしくは相続人が外国籍の場合、国が定めた区分によって相続税の扱いが変わります。基本的には日本で相続税がかかるケースが多いですが、なかには例外も存在するので事前の確認が重要です。

しかし、国際相続に関する区分はかなり複雑なため、特に複数相続人がいる家庭などは把握しにくいのではないでしょうか。相続税は控除も利用できるとはいえ、非常に大きなものです。後悔しないためにも、税理士や身近な専門家に早めに相談することをおすすめします。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。