換価分割で遺産を分けたい!譲渡所得は誰が払う?

遺産分割の方法のひとつとして、「換価分割」があります。相続人同士で財産を平等に分けやすい手段だと言われていますが、譲渡所得として税金がかかることもあるようです。

今回の記事では、今後財産の贈与や相続を受ける方に向けて、その流れや税金を誰が払うことになるのか?についてご説明します。

換価分割とは?

例えば土地や建物、株式などの財産が遺されていたとします。しかし、その時に相続権をもつ人が複数存在すると、誰がどのように受け継ぐかで揉め事が起こりがちです。

そこで、できる限り公平に遺産を分配したい場合におすすめなのが換価分割です。換価分割は相続対象となる財産をいったんすべて売却し、現金化して分ける遺産分割の方法です。

換価分割の流れ

換価分割の流れは、相続したものによって手順が異なるため注意が必要です。不動産の場合、まずは土地や建物などの売却から始まります。信頼できる不動産会社を探し、いくらで売れるかの目安を評価してもらいましょう。

ここでは不動産・株式・骨董品等についてご紹介します。

<不動産の場合>

- 相続財産の調査・評価:権利情報を確認し、不動産会社等を頼り財産を評価する

- 遺産分割協議:協議書を作成し、全員の同意を証明する

- 相続登記:共同登記/単独登記のいずれかを選択し、登記移転の準備を行う

- 売却および売却代金の分割:売却手続きを進め、完了後に遺産を分割

<株式の場合>

- 資産状況の確認:取引していた証券会社に死亡報告を行い、残高証明書等を発行

※証券会社が不明の場合、「証券保管振替機構」に問い合わせれば確認が可能 - 遺産分割協議:協議書を作成し、全員の同意を証明する

- 代表者の決定:1人代表者を決め、残りの相続人は委任状や同意書で株式売却を委任

- 口座開設・売却:代表者が証券口座を開設し、株式を移管したのち売却・分配

<骨董・美術品の場合>

- 相続財産の調査・評価:鑑定士等、専門家の意見を基に「精通者意見価格」を算出

- 遺産分割協議:協議書を作成し、全員の同意を証明する

- 売却:専門業者を頼り、骨董・美術品を売却

- 売却代金の分割:売却完了後、得た収益を遺産として分割

「精通者意見価格」とは、市場価格が分かりにくい資産について、その分野の専門家が導き出した価格値を言います。鑑定士によって評価方法が異なる場合もあるため、できる限り相性の良い専門家を探すことが大切です。

また、骨董・美術品は基本的に権利の移転手続き等は行わず売却できるのが特徴だと言えます。ただし、適正な評価額を見出すのが困難なため、業者の選別や相続人間のすり合わせが難しい部分もあるようです。

関連記事:【税理士監修】遺産分割協議書は必要か?必要な例・不要な例や、作成時のポイントなどを解説

換価分割では「譲渡所得税」がかかる場合もある

換価分割は、「譲渡所得税」の対象になることもあります。

特に先祖代々受け継いできた土地や家は、購入から年数が経っているため価値が分かりにくいと言われています。ただし、居住用の不動産であれば特別控除が受けられるケースもあるため、不安な方は不動産鑑定士や税理士といった専門家にご相談ください。

参考:国税庁「未分割遺産を換価したことによる譲渡所得の申告とその後分割が確定したことによる更正の請求、修正申告等」

関連記事:不動産の換価分割とは?代償分割や現物分割との違いは?選択基準と手続きについて

相続に関するご相談は『やさしい相続センター』にお気軽にお問い合わせください。

換価分割の譲渡所得税は誰にかかる?

換価分割を行う予定で売却した遺産に思いのほか高値がつくと、「譲渡所得税」がかかってしまうこともあります。

では、その際の税金は一体誰が払うのか?といえば、基本的には売却代金を受け取ることになる相続人全員に支払い義務が生じます。なぜそうなるのか、順を追って確認していきましょう。

換価分割後の税金は、各自で確定申告が必要

例えば1,000万円で購入した不動産や株式が1,500万円で売れたとすると、500万円の譲渡益が生まれます。譲渡所得税はこの500万円にかかる税金のことです。

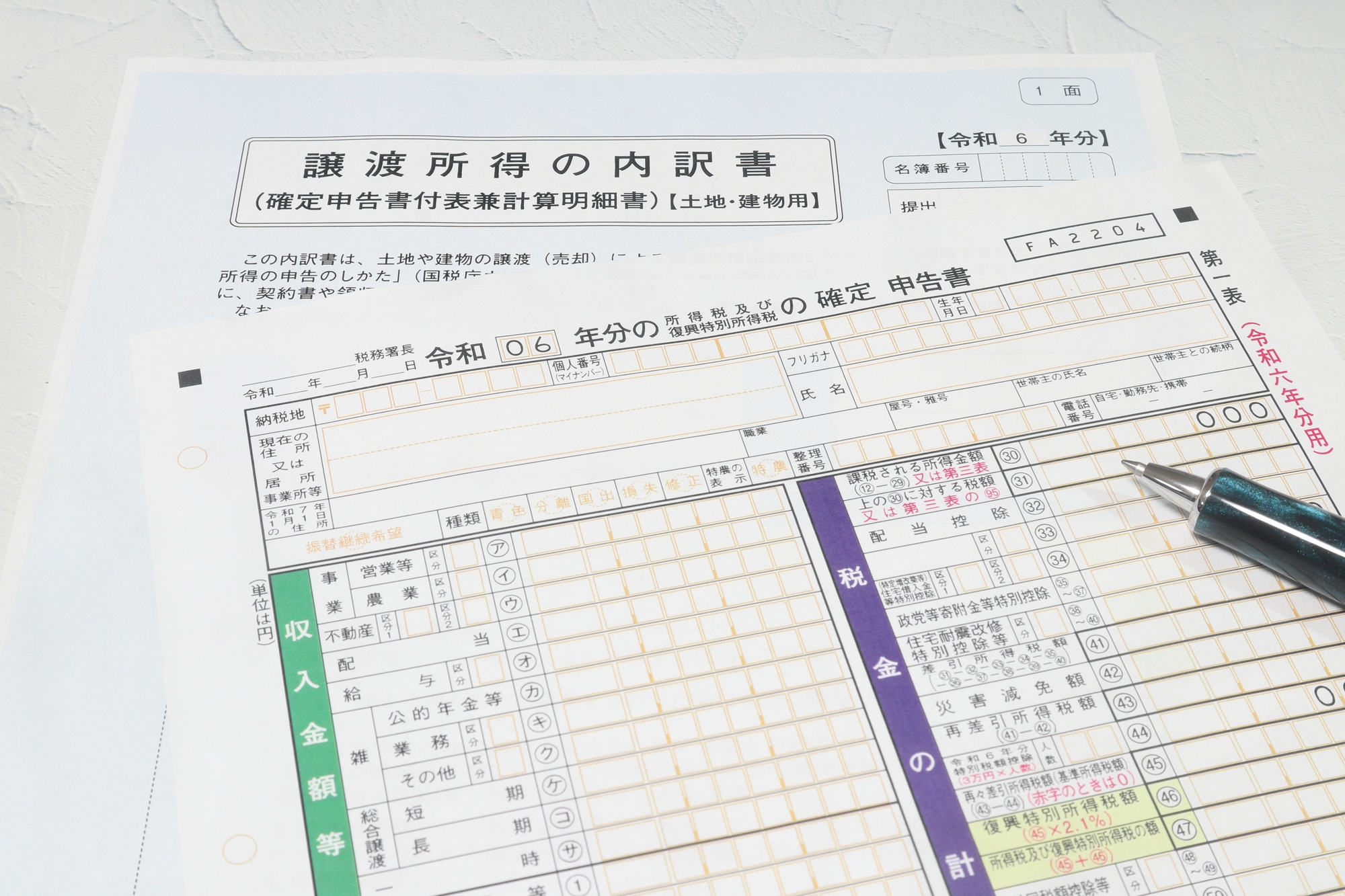

譲渡所得税は、換価分割を行ったケースでは売却して利益を得た個々の相続人が負担するということになります。各自で確定申告を行い、法定相続分に課税された金額を支払いましょう。仮に特別控除を利用して譲渡所得税がゼロになったとしても、確定申告は必要ですので、注意してください。

ただし、骨董・美術品については、「1個or1組の価額が30万円以下であれば非課税」となっています。専門業者とも相談し、適切に価値を判断しましょう。

事前に「単独登記」を行った場合は代表者が払う?

不動産の換価分割では、事前に「登記の移転」を行わなければなりません。これには単独登記と共同登記が存在し、それぞれ以下のような特徴があります。

- 単独登記:代表者を1人選び、その相続人が主な手続きを担当する

- 共同登記:全員で登記を行い、その後の手続きも一緒に担当する

仮に「単独登記」を選んだ場合、一度権利は代表者に移るため、譲渡所得税もまとめて支払うのでは?と思うかもしれません。ですが、実際には「換価分割を前提とした登記」と見なされます。単独登記でも共同登記でも税金の支払い方法は共通している、と覚えておくと良いでしょう。

流れとしては登記の移転→不動産の売却→遺産分割(換価分割)→各自で税金の申告、という形です。

関連記事:譲渡所得がいくらから確定申告する?必要書類や書き方も解説

譲渡所得税の計算方法

譲渡所得税は、「売却益」を基準にして算出されます。具体的な計算方法は、以下をご覧ください。

譲渡所得税=譲渡所得×税率(所得税+住民税)

譲渡所得=収入金額-諸経費(取得費+譲渡費用)

取得費が不明の場合は、「収入金額の5%」を目安として考えます。また、不動産の税率は土地の所有期間が「5年以下か、超以上か」によって異なりますので、気を付けましょう。

所有期間 | 短期(5年以下) | 長期(5年超以上) | |

税率 | 39.63% | 20.315% | |

内訳 | 所得税 | 30.63% | 15.315% |

住民税 | 9% | 5% | |

参考:国税庁「No.3202 譲渡所得の計算のしかた(分離課税)」

上記の所得税には上記所得税に対して2.1%の「復興特別所得税」が付加されます。も含まれます。所有期間が異なるだけで、税率もかなり変わってきますので、間違いがないよう確認してください。

関連記事:遺産の換価分割による譲渡所得税はいくらになる?計算方法を解説

換価分割は譲渡所得税が高い!3つの理由

換価分割では、譲渡所得が高額になりやすいとも言われています。一体なぜなのでしょうか?チェックしてみましょう。

取得価格の証明ができない

譲渡所得税の金額は、収入金額から必要経費を引いて導き出すことができます。この時、経費の一部となるのが「取得費」です。取得費は文字通り財産を購入した時の金額ですが、古いものだと詳しく知ることができない場合も多いと言われます。

そのケースでは「収入金額譲渡金額の5%」が取得費として認められるものの、大抵は実際の取得費より低い金額となります。思うように経費を捻出できないため、結果的に税金が高くなる傾向があるのです。

マイホーム特例が使えない

換価分割をして売却益が生まれた場合でも、マイホーム特例が適用できれば譲渡所得税は課税されません。しかし、換価分割によって取得する不動産が居住地で無い場合、マイホーム特例が適用できず、譲渡所得税が課税されます。

マイホーム特例とは、居住用不動産を売却した際、3,000万円まで特別控除を受けられる制度を言います。しかし、換価分割では利用できない場合があるので、高額な譲渡取得税が課税されやすいのです。

長期保有における地価変動や貨幣価値の影響

例えば、代々受け継がれる土地や建物、貴金属などを相続して換価分割するとします。その場合、購入から売却までの期間が非常に長くなるため、価値が変動しやすい傾向があるでしょう。具体的には地価が上昇、もしくは下降したり、金属や宝石の価値が変動したり…などが挙げられます。

特に東京23区をはじめ、都市として急激に成長を遂げるエリアの不動産は要注意です。売却額が高ければ高いほど譲渡所得税も上がるため、換価分割における取り分にも影響するリスクがあります。税金の支払いも含め、遺産の価値を見極めることが大切です。

換価分割のメリットは?

換価分割で発生した税金は、相続人が各自で納める必要があります。しかし、その分全員が平等な立場を意識しやすい方法とも言えるでしょう。それ以外にも、換価分割には下記のようなメリットがありますので、確認してみてください。

同じ価値の財産を分配できる

まず、財産を現金という形にできるため、相続人全員に公平な意識が生まれやすいのが換価分割のメリットです。例えば、土地や建物、株式などをそのままの形で受け継ぐ(現物分割)ことにしたとします。

しかし、財産の価値が違うと「損をした」という感情が起こりやすく、不満に繋がるケースも少なくありません。換価分割はそういったリスクを回避する意味でも、利点が大きいと言えるでしょう。

代償金なしで遺産分割が可能

代償金は、「代償分割」で用いられます。これは一般的に、特定の財産を受け継ぐ人が他の相続人にその替わりとして現金を支払う、という方法です。

とはいえ、不動産や株式、美術品などを売らずに現金を作るのは容易なことではありません。それに対し、換価分割は誰かが代償金を負担することなく、平等に財産を分けることが可能です。

納税資金を作る手立てにもなる

遺産を相続すると、今回ご紹介した「譲渡所得税」以外にも、「相続税」や「住民税」などがかかります。しかし、形あるものをそのまま相続した結果、手元に現金がなく困窮してしまうこともあるでしょう。

その点、換価分割であれば、相続分を現金化してそこから税金を支払うことができ、無理なく相続を完了することが可能です。

評価額を決める方法で争いが起こりにくい

例えば財産を売却せずに分配する代償分割の場合、「評価額」によって価格の目安が決定します。しかし、どの評価方法を選ぶかによって金額が変わる傾向があるのがネックです。

換価分割は不動産や株式を明確に売却できます。そして現金として分けるだけなので、相続人同士で評価額を巡る不満が発生しにくいのです。

関連記事:【税理士監修】不動産評価額とは?調べ方や使用用途について解説

注意:換価分割にはデメリットもある!

換価分割には上記のようなメリットがある一方で、デメリットも存在します。最後にしっかりと確認しておきましょう。

- 売却に手間と費用がかかる

- 予想外に安く売れてしまうこともある

- 土地や建物、会社などをそのままの形で受け継げなくなる

- 譲渡所得税がかかるケースもある

特に不動産や美術品の場合、専門業者を頼る分仲介費用が必要となります。また、換価分割では「売って現金化」が基本のため、その財産の権利を失ってしまう点も慎重に考えなければなりません。後から思い入れや価値に気付いても土地や建物、会社、美術品などを取り戻すことは難しい、と覚悟しておきましょう。

関連記事:換価分割と代償分割の違いとは?支払う税金が高くなるのはどっち?

まとめ|譲渡所得税の支払いを前提に、堅実な売却を

換価分割は、相続人が複数いる場合でも同等の価値の財産を分配できる良心的な方法です。とはいえ、不動産評価や税金の支払いなどを見誤ると、思わぬ後悔に繋がりかねません。できれば早くからご家族で話し合い、土地や建物、株式、美術品などの情報を確認しておくのが良いでしょう。

しかし、評価額の計算や税率などを詳しく知るためには、専門的な知識も必要です。少しでもお悩みがある方は、税理士や不動産鑑定士などのプロに一度ご相談ください。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。