小規模宅地等の特例とは?初心者にもわかりやすく要件や注意点を解説!

小規模宅地等の特例とは、被相続人が利用していた宅地を取得するとき、評価額を最大80%減額できる特例のことです。要件を満たしたうえで手続きをする必要があるものの、相続税の負担をなるべく軽減させたい方にとっては、有益な制度だと言えます。今回は、本特例の要件や計算シミュレーション、留意点などをできる限りわかりやすく解説します。

目次

小規模宅地等の特例とは

小規模宅地等の特例とは、一定の上限面積まで亡くなった方(以下、被相続人)の居住用・事業用の宅地につき、80%もしくは50%の評価減が認められる制度です。

都市部などは特に地価が高く、宅地に関する相続税が高額になりやすい傾向にあります。相続税を納税するにあたり、家族や事業を継ぐ方が、自宅や事業所などを失うリスクに備える目的で設けられています。

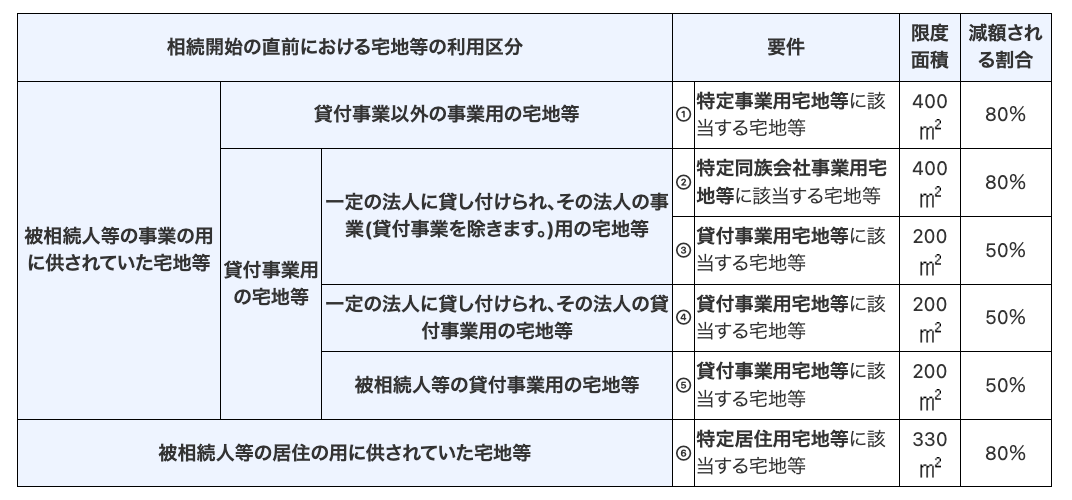

対象土地は3つの区分に分けられ、以下の通り上限の面積と減額割合が定められています。

出典:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

以下の通り、平成22年に税制改正が実施されており、最新の制度変更にも留意が必要です。

- 相続人等が申告期限まで事業や居住しない宅地は除く

- 共有名義にするときは、相続人ごとに判定する

- 小規模宅地の上にある建物で、居住用と貸付用があるときは用途ごとに判定する

複数の宅地において本特例を適用するとき、以下の通り限度面積の要件を満たすのがポイントです。

(A)特定事業用宅地・特定同族会社事業用宅地の面積

(B)特定居住用宅地の面積

(C)貸付事業用宅地の面積

【貸付事業用宅地を未選択】

(A)≦400㎡

(B)≦330㎡※併用で最大730㎡まで

【貸付事業用宅地を選択】

(A)✕200/400+(B)✕200/330+(C)≦200㎡

複数の居住用宅地があるとき、本特例の対象となるのは居住用としていたものに限られる点には注意が必要です。

小規模宅地等の特例の対象

土地の用途ごとに、本特例の対象は3つに分けられるのが特徴です。土地のほか土地の上にある権利も対象のため、各名称の最後に「等」がつけられています。以下で詳しく見ていきましょう。

特定居住用宅地等

被相続人や生計をともにしていた親族が、居住用として利用していた宅地や借地権などが該当します。主な対象として、戸建てや分譲マンションの敷地があげられます。

特定事業用宅地等

亡くなる直前まで被相続人が事業用として利用してきた宅地などで、相続もしくは遺贈で引き継いだものが該当します。特定事業とは、事務所や工場倉庫などで、不動産貸付業などは対象外となります。

自宅の一部を店舗として事業をしていたとき、要件を満たすと特定居住用宅地等との併用が認められます。

貸付事業用宅地等

相続発生直前に貸付目的の事業で利用していた宅地が該当します。貸付事業とは、具体的には以下の通りです。

- 不動産貸付業

- 駐車場業

- 自転車駐車場業

- 準事業

準事業とは、小遣い稼ぎ程度の不動産の貸付や関連事業を示します。

小規模宅地等の特例の適用要件

基本的に「配偶者、6親等内の血族、3親等内の姻族」である親族を対象としますが、遺言があるときは相続人以外の親族も対象となります。以下で、要件を詳しく解説します。

特定居住用宅地等

被相続人との関係性に応じて、要件は異なります。特に、別居していた親族には細かい要件があるため、正確に把握しておくのがポイントです。

配偶者の場合

配偶者の場合、満たすべき要件はありません。

注意したいのは、宅地を相続もしくは遺贈によって取得している必要がある点です。生前贈与で宅地を取得している場合は要件を満たせません。

同居親族の場合

被相続人と同居していた親族の場合、申告期限まで継続して住み続け、かつ宅地などの所有が要件です。同居していた事実が重要で、住民票が同じでも、実際に住んでいなかったときには同居として認められません。

同居の事実に関しては、具体的に以下の点がチェックされます。

- 日常生活

- 同居の目的

- 住宅の設備など

- 親族の生活拠点など

相続発生前の同居期間については、具体的に定められていません。仮に、相続発生の数日前から同居を始めていたとしても問題はありません。

もし、被相続人が老人ホームに入っていたとき、以下の要件を満たすと適用できます。

- 被相続人が要介護認定もしくは要支援認定を受けていた

- 老人ホーム入居後の自宅が賃貸になっていない

- 自治体に届出ている施設に入居していた

あわせて、被相続人が老人ホーム入所後、親族が同じ家に住み続ける点も求められます。

別居していた親族(家なき子親族)の場合

配偶者や同居親族に該当する方がいないとき、以下の要件を満たすと、別居していた親族は本特例を利用できる可能性があります。

- 申告期限まで宅地を持ち続ける

- 相続発生時に住んでいた家屋を過去に所有した経験がない

- 居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではない

- 宅地を相続した親族は、相続発生3年前までに以下の者が所有する家屋に住んだ経験がない

- 自己または配偶者

- 3親等以内の親族

- 特別の関係がある法人

被相続人の事業用の宅地などに関しては、対象外となる点を押さえておく必要があります。

特定事業用宅地等

要件に関して、具体的には以下の表にまとめました。

|

被相続人の事業用宅地など |

被相続人の事業(宅地)を引き継ぎ、申告期限まで事業を営んでいる その宅地を申告期限まで有している |

|

被相続人と生計を一にする親族の事業用の宅地など |

相続発生直前から申告期限まで、その宅地などで事業を営んで(所有して)いる その宅地を申告期限まで有している |

貸付事業用宅地等

具体的には、以下の要件を満たす方です。

- 相続発生の3年以上前から該当の土地で貸付事業をしている

- 被相続人の事業(宅地)を引き継ぎ、申告期限まで貸付事業を継続している

- 申告期限まで該当の土地を所有している

上記1の要件は、平成30年税制改正によって加えられたものです。

小規模宅地等の特例の計算シミュレーション

相続人と財産取得の割合に応じて、本特例の評価額は大きく異なります。以下の事例をもとに、計算シミュレーションを解説します。

例)被相続人と配偶者が住んでいた家の土地330㎡(評価額9,000万円)の相続

|

相続人 |

評価額 |

|

配偶者 |

|

|

配偶者と別居の子ども |

|

|

別居の子ども |

|

今回の事例では、特例の適用によって最大7,200万円減額できると判明しました。

相続発生時に、被相続人と同居していると80%減額の恩恵を受けられる可能性が高いため、将来的に実家へ戻る予定がある方は早めに決断するのが望ましいです。

選択する宅地の種類や面積などに応じても節税効果が変わってくるため、納税負担を抑えるには専門の税理士へ相談するのが賢明です。

小規模宅地等の特例の申告書類

本特例を適用するために必要な書類は、以下の表にまとめました。

【共通して必要な書類】

|

遺産分割協議書もしくは遺言書のコピー |

遺産分割協議書には印鑑登録済みの印鑑を押印する |

|

相続人全員の印鑑証明書 |

遺産分割協議書に押印したもの |

|

申告期限後3年以内の分割見込書 |

申告期限内に分割ができないとき必要 |

|

被相続人のすべての相続人を明らかにする戸籍の謄本 |

相続発生日から10日を経過した日以後に作成したもの |

区分ごとに必要な書類は以下の通りです。

- 特定居住用宅地:状況に応じて住民票や賃貸契約書など

- 貸付事業用宅地:相続発生前3年を超えて特定貸付業を行っていたことを明らかにする書類

- 特定事業用宅地:一定の郵便局舎の敷地の場合、総務大臣交付の証明書

個々の状況に応じて用意すべき書類は異なるため、詳しくは税理士へ相談するとよいでしょう。

小規模宅地等の特例の注意点

本特例を利用するうえで、注意したいポイントは複数あります。具体的には以下の表の通りです。

|

相続税申告が必要である |

|

|

申告書提出までに遺産分割協議を終える必要がある |

|

|

相続発生直前の状況で判断される |

被相続人が亡くなる直前の利用状況が基準となる |

|

宅地を取得した方全員の合意が必要である |

|

|

建物や構築物のない土地には適用できない |

|

メリットのある特例ですが、押さえるべき注意点も多いため、判断に迷うときは税理士へ相談するとよいでしょう。

よくある質問

小規模宅地等の特例に関してよくある質問をまとめました。以下で詳しく見ていきましょう。

被相続人と同居していなかったときも特例を使えますか?

以下の通り、別居親族向けの「家なき子特例」の要件を満たすときは、適用できる可能性があります。

- 被相続人に配偶者や同居親族がいない

- 相続発生前3年以内に一定の条件の持ち家に住んだ経験がない

- 相続発生時に住んでいる家を所有した経験がない

- 相続した宅地を申告期限まで所有している

住居歴や所有関係など、1つでも要件を満たせないと適用できない点には注意が必要です。

被相続人と同居していなかったことは税務署にばれる?

はい、以下の理由よりばれる可能性は高いです。

- 通勤定期の区間:通勤の利用駅が区間内にあるのが自然である

- 水道光熱費:同居により金額が大きくなるのが一般的である

- 近所の方への聞き込み:実際に住んでいた事実があるのか確認される

申告内容の誤りを指摘されると、追徴課税が課されるリスクも生じるため、正確に申告するのは重要です。

相続の特例や控除に関する相談は税理士へ

ここまで、小規模宅地等の特例の要件や手続き、注意点などをわかりやすく解説してきました。地価の高い地域は特に、本特例の適用によって、納税額が数百万円から数千万円変わるケースもあります。

うまく活用すると、相続税額を0円にできるケースもあるため、相続後の生活を安定させるうえでメリットの大きい制度です。

一方で、要件や計算方法には細かい規定や最新の法改正点の理解などが必要なため、慎重に手続きを進めるのが重要です。少しでも疑問や不安な点がある方は、税理士など専門家の力を頼りにするのがおすすめです。

やさしい相続相談センターは、25年以上にわたり円満な相続をサポートしてきた実績があります。まずはお気軽に、無料相談とお見積もりをご利用ください。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。