不動産を相続後に売却するなら3年以内に!節税効果の高い売却方法

不動産を相続した後、その活用や売却についてお悩みの方も多いでしょう。相続不動産の売却では、手続きや税金が複雑で、どう進めるべきか不安に感じるかもしれません。

本記事では相続不動産売却の一連の手続き、関連する税金、そして税負担を減らすための節税対策を詳しく解説します。なかでも相続開始から3年以内の売却に焦点を当て、そのメリットや適用できる特例、注意点についても紹介します。

目次

相続した不動産を売却するまでの手続き

相続によって取得した不動産を売却するには、いくつかの手続きを順序良く進める必要があります。これらの手続きを理解しておくことで、スムーズな売却につながります。ここでは、相続発生から不動産売却までの具体的なステップを説明します。

1.遺言書の有無を確認する

相続が発生したら、まず故人(被相続人)が遺言書を残しているかどうかを確認することが重要です。

遺言書がある場合は、原則としてその遺言の内容に従って遺産分割が行われます。遺言書がない場合は、法定相続人が誰であるかを確定し、相続人全員で遺産分割について話し合う遺産分割協議を行う必要があります。

遺言書の有無によって、その後の相続手続きの流れが大きく変わってきます。

2.相続財産の調査を行う

遺言書の有無を確認するとともに、被相続人のすべての相続財産を正確に把握するための調査を進めます。これには、預貯金や株式などのプラスの財産だけでなく、借入金などのマイナスの財産も含まれます。

不動産は、登記簿謄本などを確認し、所在地や面積、共有名義かどうかなども詳しく調べます。相続財産を正確に把握しておくことは、その後の遺産分割協議や相続税申告を円滑に進めるために重要です。

3.相続人の確定

遺言書がない場合、民法で定められた法定相続人が誰であるかを確定させる手続きが必要です。故人(被相続人)の戸籍謄本などを収集し、出生から死亡までのすべての戸籍をたどることで、法定相続人を漏れなく確定します。

配偶者は常に相続人となりますが、その他の相続人には順位があり、上位の順位の人がいる場合は下位の順位の人は相続人となりません(代襲相続を除く)。この相続人の確定は、遺産分割協議を行う上で不可欠なステップです。

4.遺産分割協議の実施

遺言書がない場合や遺言書があっても遺産分割の方法が指定されていない財産がある場合、相続人全員で遺産の分け方について話し合う遺産分割協議を行います。

不動産を相続人のうちの誰か一人が取得するのか、あるいは売却して現金で分けるのかなど、相続人全員が納得する形で遺産の分割方法を決定します。

協議がまとまったら、その内容を記した遺産分割協議書を作成し、相続人全員が署名・押印します。この遺産分割協議書は、後の相続登記などで必要となる重要な書類です。

5.不動産の名義変更(相続登記)

遺産分割協議がまとまり、不動産を取得する相続人が決定したら、法務局で不動産の名義変更手続きを行います。これを相続登記といい、故人(被相続人)の名義から不動産を相続した相続人の名義に変更します。

相続した不動産を売却するには、売主となる相続人の名義に登記が完了していることが必須となります。2024年4月からは相続登記が義務化され、一般的には相続開始を知った日から3年以内の登記申請が必要となりました。

6.相続税の申告と納税

相続財産の総額が相続税の基礎控除額を超える場合、相続の開始を知った日の翌日から10ヵ月以内に相続税の申告と納税を行う必要があります。

相続税の計算には、相続によって取得した財産の評価額が用いられます。不動産の評価方法はいくつかありますが、一般的に市場価格よりも低く評価されることが多いです。

相続税の申告は複雑なため、税理士に依頼することも検討しましょう。売却を検討している場合、この相続税の申告・納税がその後の税金に影響を与えることもあります。

7.不動産会社への売却依頼

相続登記が完了し、不動産を売る準備が整ったら、不動産会社に売却の仲介を依頼します。複数の不動産会社に査定を依頼し、売却価格や販売戦略などを比較検討して、信頼できる会社を選ぶことが重要です。

不動産の売却方法には、一般的な仲介のほかに、不動産会社へ直接売却する買取制度や任意売却、買取保証付き仲介などがあります。不動産の状況や相続方法に合った最適な売却方法を選択しましょう。

8.不動産の売却を選んだ場合の注意点

相続した不動産を売却して利益(譲渡所得)が出た場合には、いくつか注意が必要です。

まず、売却には時間がかかることがあり、希望するタイミングで現金化できない可能性があります。また、売却によって譲渡所得が発生した場合、譲渡所得税が課されます。この税金は、取得費や売却にかかる諸費用などを差し引いた金額に対して課税されるため、思わぬ負担となることもあります。

ただし、一定の条件を満たせば税負担を軽減できる特例もあるため、事前に確認しておくと安心です。

不動産の売却に関する税金については、次の章で詳しく解説します。

相続した不動産売却にかかる税金

相続した不動産を売却する際には、いくつかの税金が課される可能性があります。ここでは、相続不動産の売却に関連する主な税金について解説します。

譲渡所得税について

相続した不動産を売却して利益が出た場合、「譲渡所得税」が課税されます。この税金は、売却によって得られた利益(譲渡所得)に対してかかる所得税と住民税の総称です。

譲渡所得は、不動産の売却価格から、その不動産を取得した際にかかった費用(取得費)と、売却にかかった費用(譲渡費用)を差し引いて計算されます。

この税金は、不動産の所有期間によって税率が異なります。所有期間が5年を超える場合は長期譲渡所得として低い税率が適用され、5年以下の場合は短期譲渡所得として高い税率が適用されます。相続によって取得した場合、故人(被相続人)が不動産を取得した日からの所有期間が引き継がれます。

登録免許税について

相続した不動産を売却するためには、まず相続登記を行い、不動産の名義を相続人に変更する必要があります。この相続登記を行う際に課されるのが「登録免許税」です。

登録免許税の額は、固定資産評価額に一定の税率を乗じて計算されます。また、不動産を売却して買主への名義変更を行う際にも、所有権移転登記の登録免許税が発生しますが、これは通常買主が負担します。

相続登記にかかる税金は、売却前に発生する費用として考慮しておく必要があります。

印紙税について

不動産の売買契約書を作成する際には「印紙税」が課税されます。

印紙税は、契約書に記載された契約金額に応じて税額が決まっており、契約書に収入印紙を貼付して消印することで納税します。売買契約書は売主と買主がそれぞれ保管するため、通常は売主と買主が折半して負担することが多い税金です。

契約金額が高くなるほど印紙税額も高くなるため、事前に税額を確認しておきましょう。

参考:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

相続した不動産売却時の節税対策

相続した不動産を売却する際には、発生する税金を軽減するためのいくつかの特例や控除を利用できる場合があります。これらの制度を適用することで、税負担を抑えることが可能です。

ここでは、相続不動産売却時に活用できる主な節税対策についてご紹介します。

特定の居住用財産を譲渡した場合の3,000万円の特別控除

この特例は、マイホームとして使用していた家やその敷地を売却した場合に、一定の要件を満たせば譲渡所得から最高3,000万円まで控除できる制度です。

相続によって取得した家についても、故人(被相続人)が居住用として使用しており、かつ一定の要件を満たすことでこの特例を適用できる場合があります。

この特例を適用できれば、譲渡所得が3,000万円以下であれば税金がかからなくなるため、節税効果の高い制度といえます。

相続財産を譲渡した場合の取得費加算の特例

この特例は、相続税を納めた人が相続開始から一定期間内に相続した不動産を売却した場合に、支払った相続税額の一部を譲渡所得の計算における取得費に加算できる制度です。

取得費が増えることで譲渡所得が圧縮され、結果として譲渡所得税の負担を軽減することができます。この特例の適用を受けるためには、相続税の申告期限の翌日から3年以内に売却する必要があるなどの要件を満たす必要があります。

特例適用の要件

相続不動産売却時に利用できるこれらの特例には、それぞれ細かな適用要件が定められています。

たとえば、3,000万円の特別控除を適用するためには、故人(被相続人)が居住していた家屋であること、住まなくなった日から3年を経過する年の12月31日までに売却すること、買い替え特例を受けていないことなどの要件があります。

また、取得費加算の特例には、相続税が課税されていること、相続税の申告期限の翌日から3年以内に売却することなどの要件があります。これらの要件をすべて満たしているかどうかを事前にしっかりと確認することが重要です。

特例適用による税額計算シミュレーション

相続不動産の売却における税額は、特例を適用することで税負担が大きく軽減される可能性があります。

具体的な例として、「相続財産を譲渡した場合の取得費加算の特例」を適用した場合について、以下の条件をもとにした計算例をご紹介します。

<条件> 譲渡価額:4,000万円 |

<特例を適用しない場合の譲渡所得>

譲渡所得=譲渡価額-取得費-譲渡費用

譲渡所得:4,000万円-1,000万円-200万円=2,800万円

<特例を利用した場合の譲渡所得>

特例適用後の取得費=取得費+取得費加算額

特例適用後の取得費=1,000万円+400万円=1,400万円

譲渡所得=譲渡価額-特例適用後の取得費-譲渡費用

譲渡所得:4,000万円-1,400万円-200万円=2,400万円

この例では、特例を適用することで譲渡所得が2,800万円から2,400万円に減少し、課税される税金が軽減されることが分かります。実際の税額計算は、所有期間に応じた税率などを適用して行われます。

関連記事:【税理士監修】未登記建物を相続することになったら?相続方法や問題点について解説

相続した不動産を3年以内に売却するメリット

相続した不動産を売却する場合、相続開始から一定期間内、特に3年以内に売却することには大きなメリットがあります。この期間内の売却により、税制上の優遇措置が適用される可能性があるほか、資産の現金化や維持費の削減といった利点も得られます。

以下では、相続不動産を3年以内に売却する主なメリットについて解説します。

税制上の特例を利用できる

相続した不動産を相続税の申告期限の翌日から3年以内に売却した場合、「相続財産を譲渡した場合の取得費加算の特例」を適用できる可能性があります。

この特例では、支払った相続税額の一部を不動産の取得費に加算できるため、譲渡所得が圧縮され、譲渡所得税の負担を軽減する効果があります。

資産を現金化できる

相続した不動産は、そのまま所有しているだけでは固定資産税や維持管理費用などがかかりますが、直接的な収益を生み出すわけではありません。

不動産を売却して現金化することで、その現金を他の投資に回したり、相続人同士で公平に分割したり、あるいは当面の生活費に充てたりするなど、資産活用の選択肢が大きく広がります。

特に、複数の相続人がいる場合、不動産という現物資産を現金に換えることで、遺産分割をスムーズに進めることができます。

不動産の維持管理費用を削減できる

不動産を所有している間は、固定資産税や都市計画税といった税金に加え、建物の修繕費や庭の手入れ費用、場合によっては空き家の管理費用など、様々な維持管理費用が発生します。

特に、遠方に相続した家や土地がある場合、これらの費用や管理の手間は大きな負担となります。

こうした費用は、不動産を売却することで一気に解消され、経済的な負担の軽減にもつながります。

関連記事:【税理士監修】不動産は生前贈与するべき?相続との違いやメリット、注意点を解説

相続した不動産を売却する際の注意点

相続した不動産を売却する際には、メリットだけでなく注意しておくべき点もあります。ここでは、相続不動産を売却する際に特に気をつけたい点について解説します。

利用できる特例は併用できない

相続した不動産の売却に関して、「特定の居住用財産を譲渡した場合の3,000万円の特別控除」や「相続財産を譲渡した場合の取得費加算の特例」、「被相続人の居住用財産(空き家)を売ったときの特例」など、いくつかの税制上の特例がありますが、これらの特例は原則として併用できません。

たとえば、空き家に係る3,000万円特別控除と取得費加算の特例はどちらか一方しか適用できません。どちらの特例を適用した方が、税負担が軽くなるかは、売却によって得られる譲渡所得の額や支払った相続税額などによって異なります。

事前にそれぞれの特例の適用要件と控除額を比較検討し、もっとも有利な特例を選択することが重要です。

関連記事:空き家の相続税対策は10ヵ月以内に!相続時にかかる税金について

共有名義不動産の売却には全員の同意が必要

相続した不動産が複数の相続人による共有名義となっている場合、その不動産を売却するには、原則として共有者全員の同意が必要となります。共有者のうち一人でも売却に反対する人がいると、不動産全体を売却することは困難になります。

共有名義の不動産を売却する際は、事前に共有者全員と十分に話し合い、売却について合意を得ておくことが不可欠です。また、売却代金の分配方法についても、あらかじめ話し合って決めておく必要があります。

期限は3年!売却活動は早めに始めること

相続した不動産を売却するには、「相続登記」「不動産会社の選定」「物件の査定」「販売活動」「買主との交渉」「売買契約」など、さまざまなステップがあり、完了までに時間がかかることがあります。

また、税制上の特例の中には「相続税の申告期限の翌日から3年以内」などの期限が設けられているものもあり、期限内に売却が完了していなければ特例を受けられないことがあります。

そのため、売却を考えている場合は、できるだけ早く準備を始めるのが大切です。不動産会社に相談して、売却までにかかるおおよその期間を確認しておきましょう。

取得費を把握しておくこと

相続した不動産を売却するときにかかる「譲渡所得税」を計算するうえで、「取得費」がとても重要になります。取得費とは、もともとその不動産を購入したときの金額や仲介手数料などの費用のことです。

ただし、親などから相続した古い不動産では、当時の売買契約書や領収書が残っておらず、「いくらで買ったのか」がわからないケースもよくあります。このように取得費が不明な場合には、やむを得ず「売却価格の5%」を取得費とみなして計算する「概算取得費」が使われます。

しかし、この方法では譲渡所得が多く計算されてしまうため、結果的に税金が高くなることがあります。できるだけ、昔の契約書や領収書、固定資産税の明細などを探し出し、正しい取得費を把握するようにしましょう。

それでも見つからないときは、諦めず早めに税理士などの専門家に相談することをおすすめします。

被相続人の居住状況が条件を満たしているか確認

特定の居住用財産を譲渡した場合の3,000万円の特別控除や被相続人の居住用財産(空き家)を売ったときの特例は、被相続人の居住状況が適用要件の一つとなっています。

これらの特例を適用するためには、被相続人が亡くなる直前までその家に住んでいたことや相続開始から売却までの間に事業用や貸付け用に使用していないことなどの条件を満たす必要があります。

被相続人が老人ホーム等に入所していた場合でも、一定の要件を満たせば特例を適用できるケースもあります。これらの特例の適用を検討する際は、被相続人の実際の居住状況や不動産の利用状況を正確に確認し、要件を満たしているか慎重に判断することが重要です。

関連記事:【税理士監修】家の相続税はどのように計算する?注意点や節税対策について

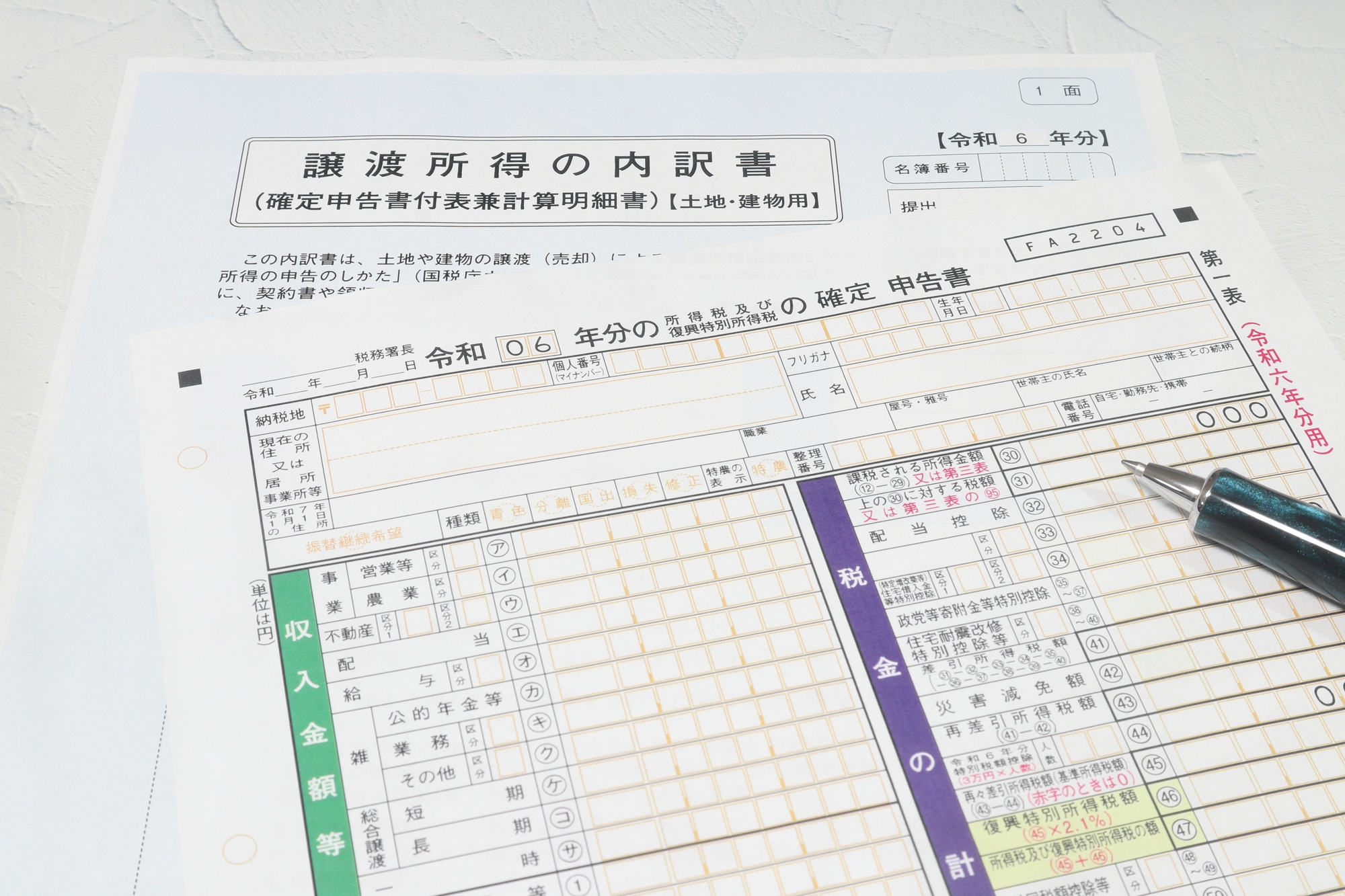

相続した不動産の確定申告

相続した不動産を売却した場合、その売却によって利益が出たかどうかに関わらず、確定申告が必要となる場合があります。

ここでは、相続不動産の売却における確定申告について、必要な場合や時期、必要書類を解説します。

確定申告が必要な場合

相続した不動産を売却して、譲渡所得(売却益)が出た場合や税制上の特例を利用して税額がゼロになる場合でも、原則として確定申告が必要です。

一方、売却によって損失が出た場合(譲渡所得がマイナスの場合)は、原則として確定申告は不要ですが、他の所得と相殺できる特例などを利用する場合は確定申告が必要となります。

確定申告の時期

不動産を売却した場合の確定申告は、不動産を引き渡した年の翌年の2月16日から3月15日までの間に行う必要があります。この期間内に、管轄の税務署に確定申告書を提出し、納税を完了させます。

たとえば、令和7年中に不動産を売却して引き渡した場合、確定申告の期間は令和8年の2月16日から3月15日までとなります。期限を過ぎてしまうと、無申告加算税や延滞税などのペナルティが課される場合があるため、期限内に手続きを行いましょう。

確定申告に必要な書類

相続不動産売却に関する確定申告を行う際には、以下の書類が必要になります。

- 確定申告書(第一表、第二表、第三表(分離課税用))

- 譲渡所得の内訳書【土地・建物用】

- 本人確認書類の写し

- 売却した不動産の売買契約書の写し

- 譲渡費用に関する領収書の写し

- 不動産を取得したときの売買契約書の写しまたは購入費用に関する書類

- 登記事項証明書

- 特例を適用する場合に必要な添付書類

これらの書類を揃え、確定申告期間内に税務署に提出する必要があります。

まとめ

相続した不動産の売却は、慣れない手続きや税金の問題など、不安を感じやすいものです。特に「相続税の申告期限の翌日から3年以内」などの期限を意識し、特例を上手に活用することで、譲渡所得税を軽減できる可能性もあります。

本記事で紹介したポイントを参考に、計画的に売却を進めることが大切です。

しかし、個々の状況によって適用できる特例や計算方法が異なるため、ご自身のケースでもっとも有利な方法を選択し、適切な手続きを行うためには、税理士など相続や不動産に詳しい専門家に相談することをおすすめします。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。