タンス預金の無申告は税務署にばれる!最適な相続・贈与税対策は?

タンス預金とは、「自宅で保管している財産」のことを指します。銀行に預けないので引き出し手数料もかからず、すぐに現金が必要なときに便利ですよね。しかし、それが自分の財産ではなく他人から譲り受けた財産ならば、申告しないと違法になることも。この記事では、違法なタンス預金がばれる理由と、合法的に節税する方法を解説します。

目次

タンス預金が違法になるケースは「申告漏れ」

タンス預金そのものは違法ではありません。違法になるのは「申告義務があるのにタンス預金を正確に申告しない」こと。つまり申告漏れです。申告義務があるのは、主に以下のような税金です。

申告義務 | 違法になるタンス預金の例 | |

相続税 | 相続財産の合計が基礎控除額を超える場合、申告が必要(基礎控除額は「3,000万円+(600万円×法定相続人の数)」) | 被相続人のタンス預金を含めず、相続財産の合計を実際より少なく見せかけ、相続税の申告が不要になるようにする(もしくは実際より少ない額を申告する) |

贈与税 | 年間で合計110万円を超える贈与を受けた場合、申告が必要 参考:贈与税の申告等|国税庁 | 110万円を超えるタンス預金を受け取ったのに、贈与税の申告をしない |

所得税 | 給与所得者の場合:給与収入が2,000万円を超える場合、または給与所得以外の所得が年間20万円を超える場合に申告が必要 自営業者の場合:年間の所得が基礎控除額を超える場合、申告が必要(2024年度現在の基礎控除額は最大48万円) | 事業の売上を正確に申告せず、現金で受け取った収入をタンス預金にし、所得税の確定申告をしない |

この記事では、主に相続税と贈与税について解説します。

タンス預金の申告漏れが税務署にばれる理由3つ

税務署はあらゆる手段で国内外の財産を把握しているため、申告漏れのタンス預金は分かります。

税務署はあらゆる手段で国内外の財産を把握しているため、申告漏れのタンス預金は分かります。

【理由1】税務署は国民の財産情報を一元管理しているから

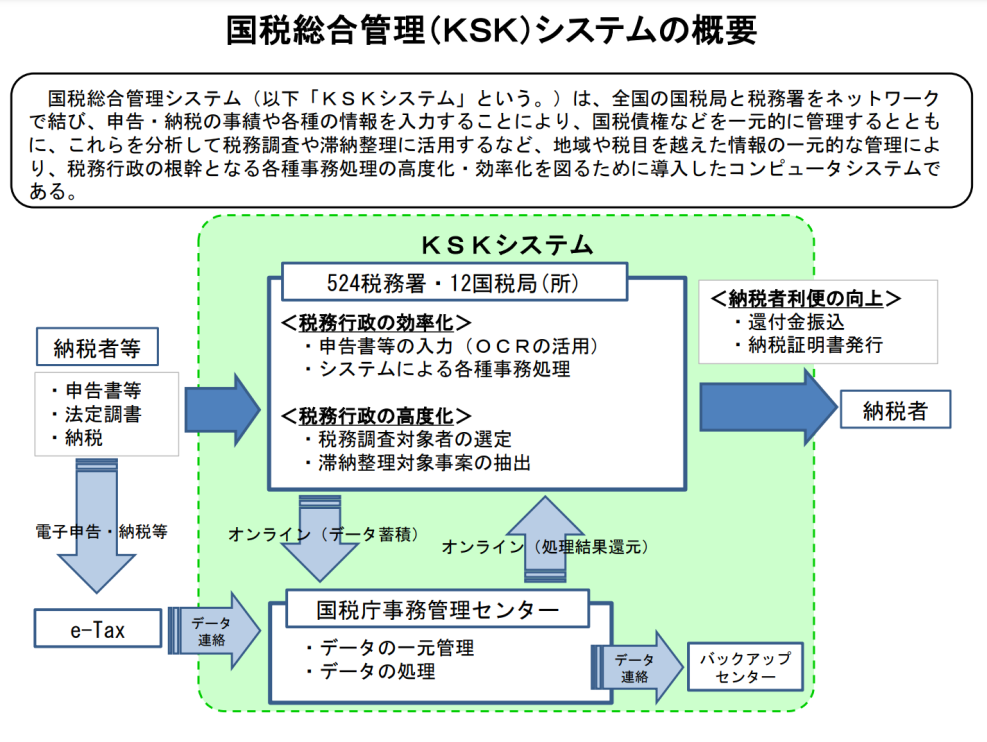

全国各地の税務署や国税局は、国税総合管理システム(KSKシステム)で結ばれています。システムには全国の納税情報が一元管理されており、税務署職員は地域や税目を超えてアクセスが可能です。

システムに集約されている情報は、申告情報、所得情報、納税履歴、登記から分かる不動産売買状況などです。さらに、200万円以上の貴金属などを買ったときに販売者が税務署に提出する支払調書の情報なども取り込まれているとみられます。

例えば、所得水準から推定される財産よりも大幅に相続財産が少ない場合や、所得水準に見合わない不動産や貴金属などを購入した場合に、KSKシステムで「不正の疑いがある」と選定されます。その後税務調査の対象となり、タンス預金の申告漏れが発覚する流れです。

【理由2】税務署は本人や家族の口座を過去10年分調査できるから

税務署は、贈与者や被相続人だけではなく、周囲の家族や関係深い人の口座も調査が可能です(国税通則法74条の3)。具体的には、金融機関に照会をかけ、関係者すべての口座の入出金履歴を確認します。金融機関は顧客の取引履歴を10年間保管する義務があるため、数年前の取引でも調査対象となります。

【具体例】

被相続人の死後に、相続人の口座に入金があった |

|

被相続人が、生前に大金を引き出していた |

|

一方、自分の給与の手取りをタンス預金して自分で使ったり、自分の口座に移したりといった行為に問題はありません。しかし110万円以上の現金が一気に口座に入ると、申告漏れを疑われることがあります。違法ではありませんが、税務調査に対応するだけでも手間ですので、多額の入金はご注意ください。

【理由3】税務署は国外の資産も把握しているから

税務署は、主に以下の3つの手段で国外の資産を把握しています。

- 国税庁には150超の国・地域と口座の情報交換をする制度があります。これにより国外の口座や残高などが分かる仕組みです。

- 国を跨いで100万円以上の送金があったとき、金融機関は税務署へ報告する義務があります。これにより、送金者や受領者の名前や個人番号、日付、金額などが分かる仕組みです。また、国を跨いで有価証券の移管があったときは、金額に関係なく証券会社は税務署へ報告する義務があります。

- 日本の居住者で5,000万円以上の国外資産がある人は、「国外財産調書」を税務署に提出する義務があります。こちらは自己申告です。しかし、提出しないと懲役や罰金に処されることがあります。

このように国税庁は国内外の金融機関との連携をとる仕組みがあるため、こっそり送金といった手段はとれません。したがって「タンス預金がダメなら外国にお金を隠そう」と言うのは通用しません。

タンス預金の申告漏れがばれたら追徴課税や刑事罰も

タンス預金の申告漏れが税務調査で発覚した場合、追徴課税や刑事罰などの不利益が発生する可能性があります。

追徴課税は「加算税」「延滞税」の両方

追徴課税とは「追加で課せられる税金」のことで2種類あり、申告漏れがばれた場合は加算税と延滞税の両方が科せられます。

1つ目の加算税は、適切に申告しなかったことに対する罰則的な税金で、無申告加算税・過少申告加算税・重加算税のいずれかが適用されます。

単なるミスは、無申告加算税や過少申告加算税の適用です。しかし、意図的に隠蔽したと判断された場合は、新たに納めることになった税金の最大40%を追加で支払う重加算税が適用されます。

2つ目の延滞税は、納付期限を過ぎてから納付する場合に課される利息的な税金で、納付が遅れるほど高額になります。

参考:加算税の概要|財務省

参考:延滞税について|国税庁

悪質な場合は刑事罰の「懲役」「罰金」

逃亡や証拠隠滅などを図ると、悪質だと判断され刑事事件に発展することがあります。

相続税または贈与税を脱税したと裁判などで認定された場合の刑事罰は、10年以下の懲役もしくは1,000万円以下の罰金、またはその両方です(相続税法第68条)。脱税額が1,000万円を超えるときは、罰金額が1,000万円を超えるケースもあります。

タンス預金以外の相続税・贈与税の対策

ここまで、タンス預金は相続税や贈与税の税金逃れにはならないと解説しました。ここでは適切に税金を抑える方法を解説します。

贈与税の非課税枠や特例を活用する

贈与税には、年間110万円までの非課税枠があります。この非課税枠を利用して少しずつ財産を贈与し、相続税対象の財産を減らすことができます。

しかし、贈与から7年以内に贈与者が亡くなった場合、贈与した額にも相続税がかかるため注意が必要です。また、贈与のたびに贈与契約書が必要なケースもあります。

他にも、贈与には以下のような特例もあります(2024年6月現在)。

| 特例 | 非課税枠 |

相続時精算課税制度 | 2,500万円まで |

夫婦間の不動産贈与 | 2,000万円まで |

教育資金の一括贈与 | 1,500万円まで |

住宅取得資金の贈与 |

|

結婚・子育て資金の一括贈与 | 1,000万円まで |

制度の適用期間や非課税上限は頻繁に変更されるので、利用の前には「現時点で制度はどうなっているか」を必ず確認してください。

参考:夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

参考:直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁

参考:直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

生命保険の非課税枠を活用する

生命保険の死亡保険金は、法定相続人1人当たり500万円までが非課税です。例えば、法定相続人が3人いる場合、1,500万円までの死亡保険金が非課税です。ただし、保険料を被相続人が支払っていた場合に限られます。

税理士に節税の相談をする

節税の相談は税理士にするのが一番です。税理士には「契約した相談者に損害を与えた場合、賠償責任を負う」という義務があります。つまり、責任を負える立場だからこそ信頼できるのです。

自力で調べて税金対策をするより、税理士に任せた方が節税になるケースもあります。税理士は財産の評価方法や適用可能な特例を把握しているため、個々の状況に応じて最適な節税策を提案できます。

タンス預金は節税にならない!最大限節税するなら税理士へ

この記事ではタンス預金について解説しました。

- タンス預金は、申告義務がある場合に申告しないと違法

- 申告漏れのタンス預金は絶対にばれる

- 申告漏れのペナルティは重いので、タンス預金は節税にならない

税務署に強力な調査力がある中で、タンス預金で財産を隠すのはリスクだけでメリットはありません。合法的な節税の最適解が分かるのは、税の専門家である税理士だけです。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。