【税理士監修】生前贈与は実施するべきか?生前贈与のメリットや方法、注意点などを解説

生前贈与は生きているうちに財産を贈与する行為であり、相続税対策として広く用いられている手法です。相続税の節税につながる以外にもさまざまなメリットがあります。一方で、デメリットや注意点も多く存在するうえ、ケースによっては必ずしも相続税対策として効果的とは限りません。そのため、生前贈与を行う際は正しい知識と深い理解が必要です。

本記事では、生前贈与を実施するうえで押さえるべき、メリット・方法・注意点などを解説します。

目次

生前贈与とは

生前贈与とは文字通り、将来の被相続人が生きているうちに財産を贈与する行為です。生前に財産の贈与を進めることで、相続税の課税対象である相続財産が小さくなるため、相続税対策につながります。

生前贈与の概要や具体的な方法について解説します。

相続と贈与の違い

相続と贈与は、どちらも財産を別の所有者に移転する行為です。しかし、それぞれまったく異なる意味や性質を有します。

相続と贈与の大きな違いのひとつが、発生するタイミングです。相続は所有者である被相続人が亡くなってから財産の移転が発生します。被相続人が亡くなったときに自動的に発生するため、相続を行うタイミングの自由な決定はできません。一方で、贈与は生きているうちに財産の移転を行います。贈与を行うタイミングに規定はなく、自由に実施可能です。

財産の移転先が誰になるかも大きな違いです。相続は原則として、法律で定められた人(法定相続人)が財産の移転を受けます。遺言書で移転先を指定しない限り法定相続人のみが相続対象となり、協議によって遺産分割の割合や相続する内容を決定します。贈与は財産の移転先を自由に選べるため、法定相続人にならない人への贈与も可能です。

相続税と贈与税は、設定されている税率も大きく異なります。具体的な税率の紹介は割愛しますが、贈与税のほうが大きな税率が設定されています。ただし、後述する贈与税の基礎控除の仕組みを用いることで、生前贈与による相続税対策が可能です。

生前贈与が相続税対策になる理由

生前贈与が相続税対策になる理由は、贈与によって生前に財産を移転することで、相続税の課税対象となる遺産総額を小さくできるためです。

贈与税と相続税では、贈与税のほうが高い税率が設定されています。しかし、贈与税には一人当たり年間110万円の基礎控除が設定されており、年間110万円までの贈与であれば税金が発生しません。したがって、年間110万円までの贈与を早いうちから進めていけば、相続対象となる財産のトータルが小さくなります。

贈与税にはほかにも、居住用不動産を配偶者間で贈与した場合や、教育資金を一括で贈与した場合など、さまざまな控除制度が存在します。これらの控除制度を上手く活用すれば、贈与税の負担を抑えながら、より効率的な生前贈与が可能です。

生前贈与の控除制度を上手く活用し、生前から財産の移転を進めることで、相続税の課税対象を小さくできます。

生前贈与の方法2種類

生前贈与には2種類の方法があります。

ひとつは贈与税の暦年課税の仕組みを使った方法です。贈与税の年間110万円の非課税枠を使って毎年贈与を行います。毎年贈与できる枠に限りがあるため時間はかかりますが、税負担をかけずに贈与が可能です。

もうひとつは、相続時精算課税の仕組みを使う方法です。相続時精算課税は、60歳以上の親や祖父母から18歳以上の子供や孫へ贈与する場合に選択できる方法で、受け取った額の合計が2,500万円を超えるまで贈与税が無税になります。また、2,500万円を超えた部分についても、一律20%と通常よりも低い税率です。

ただし、贈与した人が亡くなったとき、相続時精算課税の制度を使って贈与した財産も相続税の計算対象になります。そのため、相続税の節税対策効果はあまり大きくありません。相続時精算課税による贈与が相続税対策につながるかどうかは、専門知識を用いた検証が必要です。

本記事の以降の文章では、より相続税対策の効果が大きく、生前贈与として一般的な手法である暦年課税制度について解説します。

生前贈与のメリット

生前贈与は相続税対策に効果的という以外にも、大きなメリットが存在します。主なメリットは以下の3点です。

- 希望する相手に確実に贈与できる

- 相続よりも手続きが容易

- 実施するタイミングを自由に選べる

メリットについてそれぞれ詳しく解説します。

希望する相手に確実に贈与できる

生前贈与では希望する相手への確実な贈与が可能です。

相続では原則として、民法で定められた法定相続人が財産を受け取ります。誰がどの遺産を相続するかは、法定相続人同士の協議によって決定されます。財産の所有者であった被相続人が想定していた通りに財産の移転が行われない可能性も考えられます。

なお、生前に遺言書を作成しておけば、遺言書の内容に沿って相続・遺贈が実施されます。しかし、遺言書が存在する場合でも、法定相続人には一定の権利が存在します。このように相続では、希望する相手に財産を移転できるとは限りません。

贈与の場合、財産の移転先となる相手を自由に選べます。法定相続人にならない相手であっても、贈与による財産移転なら実施できます。希望する相手に確実に贈与できる点が、生前贈与の大きなメリットのひとつです。

相続よりも手続きが容易

相続よりも手続きが容易な点も、生前贈与のメリットです。

相続を行う際は、法定相続人全員による遺産分割協議を行う必要があります。誰がどの財産を相続するか・どのような割合で相続するかなどを、協議によって決定します。最終的に法定相続人全員の合意が必要ですが、時間がかかるうえトラブルも起こりやすく、スムーズに進まない恐れがあります。

また、必要書類を集める・名義変更を行うなど、相続には煩雑な手続きも多く存在します。相続手続きでは被相続人の出生から死亡まですべての戸籍謄本が必要ですが、書類を集めるだけでもかなりの時間がかかります。ほかにも、相続人全員の戸籍謄本を集める・金融機関や法務局など各所で手続きを行うなど、複雑で膨大な作業が必要です。

贈与の場合、基本的には贈与を行う人と受ける人の2人で完結します。必要書類も贈与に関する契約書と一部証明書のみなど、相続に比べてはるかに少なく済むケースが多いです。贈与税の基礎控除額(年間110万円)以内であれば、贈与税の申告も必要ありません。

このように、生前贈与は相続よりも小さな労力で財産の移転を実施できます。

実施するタイミングを自由に選べる

実施するタイミングを自由に選べる点も、生前贈与の大きなメリットです。

相続は被相続人が亡くなったときに発生するため、実施するタイミングを選べません。そのため、相続人にとって忙しい時期に発生してしまうリスクも存在します。

一方で、贈与は好きな時期に行うことができます。相続に比べて手続きが容易なうえタイミングも自由なため、ほぼ負担をかけずに実施できる可能性が高いです。

相続税対策に限らず、結婚や出産などのライフステージが変化するタイミングで、預金・家など必要なものを贈与することもできます。株や不動産のように、価値が変動する財産を価値がまだ大きくないうちに贈与するのも効果的です。

このように生前贈与は、実施するタイミングの自由度が高い方法です。

生前贈与の注意点

生前贈与は相続税の節税をはじめ、さまざまなメリットがある手法とお話ししました。しかし、生前贈与の方法によっては、前述したメリットを得られない恐れがあるため注意が必要です。生前贈与で注意したいポイントとして、以下の3点が挙げられます。

- 生前贈与でよくある失敗を押さえておく

- 不動産の贈与で得られる金銭的なメリットは小さい

- ほかの相続人とのトラブルに注意

注意点についても、それぞれ詳しく解説します。

生前贈与でよくある失敗を押さえておく

生前贈与をトラブルなく実施するためには、生前贈与でよくある失敗を押さえることが大切です。生前贈与によくある失敗の例として以下の3つが挙げられます。

- 名義預金にならないよう注意が必要

名義預金とは、預金口座の名義人と預金者が異なる口座です。たとえば親が子供の名前で口座を作り入金していた場合、子供に贈与をしていたのではなく、親の預金であると判断される恐れがあります。名義が子供でも所有者は親である名義預金と判断されれば、相続財産となってしまいます。 - 定期贈与は基礎控除の枠内でも贈与税の対象になる

定期贈与とは、同じ額を定期的に贈与する行為です。定期贈与と判断されてしまうと、贈与の合計額が贈与税の対象になるため、毎年の贈与額が基礎控除の枠内でも贈与税が課税されてしまいます。毎年同じタイミングで一定額の贈与を繰り返していると定期贈与とみなされる恐れがあります。 - 死亡直前の贈与は相続税の課税対象になる

死亡前3年以内に贈与された財産は相続財産とみなされ、相続税の課税対象になります。そのため、亡くなる直前の生前贈与は、相続税対策としての効果が得られません。

生前贈与を誤った方法で進めてしまうと、期待していた節税効果を得られない恐れがあります。よくある失敗を押さえたうえで、正しいやり方で実施することが大切です。

不動産の贈与で得られる金銭的なメリットは小さい

同じ生前贈与でも、不動産の贈与によって得られる金銭的なメリットは小さめです。不動産を贈与する場合、節税効果や金銭的なメリットを期待しすぎないよう注意する必要があります。

不動産の所有者を贈与によって移転する場合、相続では発生しない不動産取得税がかかります。また、不動産の相続で発生する登録免許税は固定資産評価額の0.4%ですが、贈与の場合は固定資産評価額の2%と相続より大きいです。このように、贈与のほうが移転に際して発生する費用が高額になります。

また、贈与税のほうが相続税よりも高い税率が設定されています。不動産は価格が大きく、贈与税の基礎控除枠である110万円を超えるケースが多いです。したがって、相続のほうが税金を小さく抑えられる可能性が高いといえます。

生前贈与は贈与のタイミングを計れる点が大きなメリットであり、不動産も理想的なタイミングで移転できます。しかし、不動産の贈与にかかる金銭的な負担は相続の場合よりも大きいです。不動産の贈与では、金銭的なメリットはあまり期待できないと押さえる必要があります。

ほかの相続人とのトラブルに注意

生前贈与を行う際は、ほかの相続人とのトラブルに注意が必要です。特定の人のみに優先して生前贈与を行うと、ほかの相続人とトラブルになる恐れがあります。

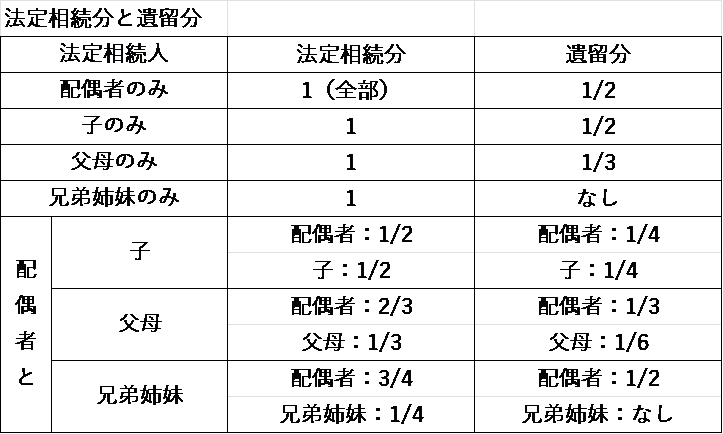

特に遺留分侵害に注意が必要です。遺留分とは、特定の法定相続人に最低限保証された相続分を意味します。遺留分は相続においてもっとも強い効力を持ち、遺言書の内容よりも優先されます。

生前贈与によって遺留分を侵害してしまうと、贈与を受けた人がほかの法定相続人から遺留分の支払いを要求される恐れが生じます。遺留分侵害のトラブルは複雑化しやすく、解決までにかかる時間と労力が大きくなりがちです。

法的に問題のない贈与であっても、特定の人を優先した生前贈与は、ほかの人からの心象が悪くなる恐れがあります。贈与は相続よりも手続きが容易で、基本的には贈与をする人と受ける人で完結しますが、ほかの相続人とトラブルにならないよう配慮が求められます。

生前贈与で大きな効果を得るには

相続税対策を目的とした生前贈与は、贈与税の非課税枠を活用する方法がもっとも効果的です。贈与税の基礎控除枠は年間110万円であるため、なるべく多くの財産を贈与によって移転できるよう、早いうちから始める必要があります。

生前贈与は相続税の節税効果が期待できますが、高い効果が得られるのはあくまでも正しい方法で実施した場合のみです。誤った方法で進めてしまうと、期待していた効果が得られない恐れがあります。生前贈与のトラブルや失敗などの事例を押さえたうえで、適切な方法を進めます。

贈与税や相続税には、厳格かつ複雑なルールが少なくありません。そのため、生前贈与を正しい方法で実施するためには、税に関する深い理解が必要です。無理にご自身のみで行おうとせず、専門家のアドバイスやサポートを受けると安心です。

まとめ

生前贈与は相続税の節税効果をはじめ、希望する相手に確実に贈与できる・相続よりも手続きが容易・実施するタイミングを自由に選べるなどのメリットがあります。贈与の仕組みを上手く活用すれば、最小限の負担でスムーズに財産を移転できます。

一方で、生前贈与を適切に行うには、生前贈与の方法および注意点に関する理解が必要です。誤った方法で生前贈与を進めてしまうと、節税効果が得られない・ほかの相続人とのトラブルにつながるなどの恐れがあります。

生前贈与で大きな効果を得るためには、正しい知識や深い理解が求められます。自身ですべて対応しようとせず、専門家のアドバイスやサポートを受ければ、誤った方法で実施してしまうリスクを抑えられて安心です。生前贈与を検討しているのであれば、まずは専門家へご相談ください。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。