相続税の基礎控除とは?法定相続人との関係やよくある疑問をわかりやすく解説

相続が発生したとき、多くの方がまず気になるのは「自分の場合、相続税がかかるのかどうか」でしょう。実際には、すべての相続に税金がかかるわけではありません。相続税には「基礎控除」と言う仕組みがあり、この金額以下の遺産であれば申告や納税は不要です。

しかし計算方法や相続人の数え方を誤ると、本来は不要な申告をしたり、逆に申告漏れで税務署から指摘されるリスクもあります。

この記事では、相続税の基礎控除の仕組みや計算方法、申告義務の有無について、わかりやすく解説します。相続税に不安を感じている方が「自分の場合どうなのか」を判断できるよう、注意点もあわせてまとめました。相続に関する不安を感じている方は、ぜひ参考にしてみてください。

目次

相続税の基礎控除とは

相続税の基礎控除は、相続で取得する財産のうち、一定額まで税金がかからない控除制度を指します。控除額以下の財産であれば、相続税の申告義務は原則不要です。

相続税の基礎控除は以下の計算式を用いて計算します。

基礎控除額 = 3,000万円+(600万円 × 法定相続人の数) |

例えば、配偶者と子ども2人、合計相続人が3人の場合、以下が基礎控除額です。

3,000万円+(600万円×3人)=4,800万円 |

この場合、遺産額が4,800万円以下であれば、相続税は基本的に発生しません。

なお、平成26年12月までの旧制度は、「5,000万円+(1,000万円×法定相続人の数)」の計算式が採用されていましたが、改正により控除額が小さくなりました。

課税価格の合計から基礎控除額を差し引いてゼロ以下になる場合は申告不要

相続税の基礎控除の把握に欠かせないのが、法定相続人についてです。

法定相続人は被相続人の財産を相続する権利を持っており、法定相続人の数が、前述の基礎控除の金額にも影響をもたらします。親族であれば、誰でも法定相続人に該当すると思われるかもしれません。しかし、対象範囲は限定されているため注意しましょう。

ここでは、法定相続人の意味と数え方について解説します。

法定相続人の意味と数え方

法定相続人は被相続人の財産を相続する権利を持っており、法定相続人の数が基礎控除の金額にも影響をもたらします。

親族であれば誰でも法定相続人に該当すると思われることもありますが、対象範囲は限定されているため注意しましょう。ここでは、法定相続人の意味と数え方について解説します。

法定相続人とは

法定相続人とは、民法で定められた被相続人の財産を相続できる人を指します。法定相続人の対象範囲は、被相続人の配偶者と血縁関係のある親族です。

また、被相続人に遺言書がある場合とない場合では、以下のように取り扱い方が異なります。

- 遺言がない場合:法定相続人が遺産を分ける

- 遺言がある場合:指定された人物が財産を受け継げる(ただし「法定相続人」とは別扱い)

基礎控除の計算では、前述の計算式の通り、法定相続人1人につき600万円が加算されます。

法定相続人の該当人数が多ければ基礎控除額も増えるほか、基礎控除の金額にも大きく影響します。そのため、法定相続人の人数を事前に把握しておくことが大切です。

相続順位

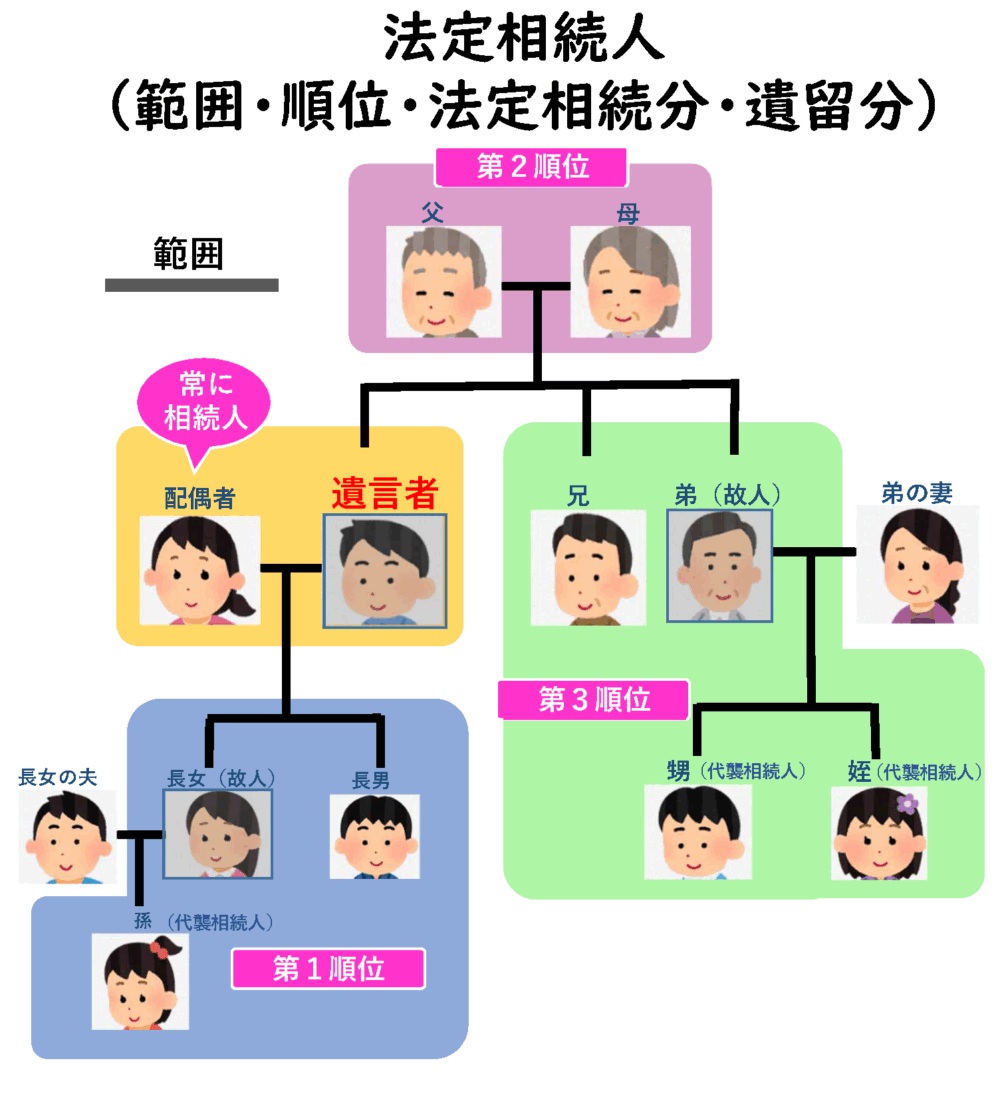

法定相続人には、相続人との関係によって順位が定められており、上位の方が優先されます。

具体的な相続順位は、以下の通りです。

| 順位 | 被相続人との関係性 |

| 第1順位 | 子供 |

| 第2順位 | 直系尊属(父母や祖父母など) |

| 第3順位 | 兄弟姉妹 |

出典:法定相続人 (範囲・順位・法定相続分・遺留分)|法務局

上記の図表のとおり、配偶者は常に相続人となります。たとえば、被相続人が子どものいない既婚者であった場合、第1順位に該当する者はいません。そのため、第2順位の父母と配偶者が法定相続人となります。

関連記事:【税理士監修】兄弟姉妹も法定相続人になる?相続割合やトラブルを回避する方法も解説

法定相続人になれる人となれない人

相続が発生したら、誰が法定相続人になるのかを確認しましょう。養子や相続放棄、相続欠格の有無を調べ、数を間違えないように控えます。

また、法定相続人は誰でもなれるわけではない点に注意しましょう。相続人と縁があるものの、以下の人は法定相続人に該当しません。

【法定相続人になれない人】

- 婚姻関係のない内縁の妻・夫(特別縁故者となる可能性あり)]

- 認知されていない愛人の子ども

- 離婚した元配偶者

- 配偶者の連れ子(養子縁組でない場合)

- 被相続人の姻族

- 法定相続人の順位から外れる人

被相続人と家族同然に暮らしていたとしても、法律上の配偶者や子どもとして認められていなければ、基本的に法定相続人にはなりません。

一方で、次のような人は法定相続人に含まれます。

- 無事に生まれた胎児

- 離婚した元配偶者との間の子ども

- 認知されている内縁の妻・夫との子ども

関連記事:【税理士監修】内縁の妻は相続可能?内縁関係で相続を行うためのポイントを解説

【状況別】相続税の基礎控除額の計算方法

前章でご説明の通り、基礎控除を求める際の計算式は「3,000万円+(600万円×法定相続人の数)」です。ただし、一部注意が必要な場合もあります。

以下では、養子や相続放棄をした方がいる場合など、イレギュラーな状況への対応について紹介します。該当する際は参考にしてみてください。

養子がいる場合

被相続人に養子がいる場合、養子は実子と同じく法定相続人として扱われます。そのため、基礎控除の法定相続人の数に含めることが可能です。

ただし、法定相続人に含むことができる人数には上限があります。

【法定相続人と認められる養子の数】

被相続人に実子がいる場合 | 養子のうち1人まで |

|---|---|

被相続人に実子がいない場合 | 養子のうち2人まで |

関連記事:【税理士監修】養子縁組制度の解説。普通養子・特別養子の違いや条件、相続税への影響は?

<計算例>

例えば、被相続人に3人の実子がおり、それぞれの配偶者を養子に迎えていたとします。養子は3人いますが、実子もいるため基礎控除の人数に含められるのは養子1人までです。

このケースにおける基礎控除の計算式を以下にご紹介します。

【配偶者と子供3人、養子1人が相続するケース】

配偶者+実子3人+養子1人 = 合計5人 基礎控除額 = 3,000万円+600万円×5人=6,000万円 |

相続放棄、相続欠格、相続廃除がある場合

相続放棄や相続欠格、相続廃除といった状況に該当する方がいる場合は、注意が必要です。

いずれも一見似たような制度のように思えますが、法定相続人に関する取り扱い方は大きく異なるため注意しましょう。

各制度の概要を以下に整理しました。

【各制度の概要】

相続放棄 | 一切の財産を相続しないこと。相続放棄をすると最初から相続人でなかったと認定される。家庭裁判所に申述を行い承認される必要がある。 |

|---|---|

相続欠格 | 重大非行など、相続人となりうるにふさわしくない行為があった場合、相続する権利を失う。 |

相続廃除 | 被相続人の請求により、相続人が相続する権利を失う。非行や被相続人に対する虐待などをした者に適用される。第3順位の兄弟姉妹は相続廃除の対象にならない。 |

相続放棄をした人は、民法上では相続をする権利はなくなるものの、相続税法上では法定相続人に含まれます。したがって、相続税の基礎控除における計算式にも、カウント可能です。

一方、相続する権利を失う相続欠格や相続廃除を受けた者は、法定相続人に含まれません。このケースにおける基礎控除の計算式を以下でご紹介します。

配偶者と子ども2人がおり、内子ども1人が相続放棄した場合

相続放棄した人は財産を受け取る権利は失いますが、基礎控除の人数には含まれます。

3,000万円+600万円×3人(配偶者と子ども2人)=4,800万円 |

被相続人に子どもが5人(配偶者なし)がおり、その中に相続欠格者(1人)がいる場合

欠格者は相続人から外れるため、基礎控除の人数には含まれません。

3,000万円+600万円×4人= 5,400万円 |

配偶者と、子ども2人のうち1人が廃除された場合

相続廃除を受けた子どもは相続人から外れるため、基礎控除の人数には含まれません。配偶者1人と相続権を持つ子ども1人、合計2人が含まれます。

3,000万円+600万円×2人=4,200万円 |

代襲相続の取り扱いがある場合

孫は通常は法定相続人には含まれませんが、代襲相続と言う仕組みにより、相続権を取得できる場合があります。

万が一、相続の欠格や廃除があった場合も、代襲相続は認められます。

ただし、相続放棄は「初めから相続人でなかったものとみなされる」(民法939条)ため、代襲相続は発生しません。

参考・出典:民法 第九百三十九条| e-Gov 法令検索

例えば、被相続人の子が相続放棄した場合、その子の子(孫)が代襲相続人になることはありません。

関連記事:代襲相続とは?代襲相続人の範囲と相続割合をパターン別に解説

相続税が基礎控除額を超えるかどうかの確認手順

相続税の申告が必要かどうかを判断するには、次の流れで確認しましょう。相続税の基礎控除を把握する際に、ぜひ参考にしてみてください。

1.相続人を確認する

誰が法定相続人に含まれるかを整理します。法定相続人の対象人数のほか、養子や胎児、相続放棄の有無なども忘れずにチェックしましょう。

関連記事:【税理士監修】相続人は誰がなるのか。相続人となる人の範囲や順位について解説

2.基礎控除額を計算する

最初にご紹介した、以下の計算式を用います。

基礎控除額 = 3,000万円+(600万円 × 法定相続人の数) |

関連記事:【税理士監修】早見表付き:相続税の計算方法や大まかな税額を把握しておこう

3.遺産総額を計算する

不動産・預貯金・有価証券などの資産を合計し、債務や葬式費用などを差し引きます。差し引いた金額が、課税価格(純財産)となります。

関連記事:【税理士監修】相続税はいくらからかかるのか?遺産総額別の相続税の概算まとめ

4.基礎控除額と比較する

「課税価格 − 基礎控除額」がゼロ以下であれば、基本的に相続税の申告は不要です。ただし、相続時精算課税を適用した贈与財産や国外財産などがある場合は、基礎控除以下でも申告が必要となる場合があります。

相続時精算課税についての詳細は、次の章でご確認いただけます。

相続時精算課税制度を利用している場合

生前贈与において「相続時精算課税制度」を適用している場合は注意が必要です。

贈与を受けた財産は相続時に相続財産へ合算されるため、表面上は基礎控除内に収まっていても課税対象となるケースがあります。

すでに贈与税を納めている場合は、その分を相続税額から控除可能です。しかし制度を利用していたかどうかを確認せずに「基礎控除内だから大丈夫」と判断すると、申告漏れにつながる恐れがあります。

制度の仕組みや具体例については、こちらの記事をご覧ください。

関連記事:【改正版】相続時精算課税制度とは?2,500万円まで贈与税がかからない特別控除を解説

相続税の基礎控除について、よくある勘違いと注意点

相続税の基礎控除に関しては、実務でしばしば誤解される点があります。ここでは代表的なものを整理します。(詳細は本文の該当章をご参照ください)

相続放棄をした人は人数に入らない?

実際には基礎控除の人数に含まれます。(→相続放棄の章へ内部リンク)

欠格・廃除と放棄は同じ扱い?

欠格・廃除の場合は人数に含まれません。放棄とは異なるので注意しましょう。(→相続放棄・欠格・廃除の章へ内部リンク)

胎児は相続人にならない?

無事に生まれれば、相続開始時から相続人に含まれます。(→1. 誰が法定相続人に含まれるかの章へ内部リンク)

孫は相続人になれない?

通常は相続人ではありませんが、代襲相続が認められる場合は相続できます。(→代襲相続の章へ内部リンク)

関連記事:[生前贈与の節税対策]孫への相続を非課税にする方法

関連記事:【相続税対策】子の配偶者や孫と養子縁組した場合のメリットと落とし穴

関連記事:孫や孫養子に課される2割加算で相続税はいくらになる?計算方法を解説

相続税の基礎控除を正しく理解して申告要否を確認しよう

相続税の基礎控除は3,000万円+(600万円×法定相続人の数)で計算します。遺産がこの範囲内に収まる場合、相続税の申告は原則不要です。

ただし、養子や相続放棄の扱い、相続時精算課税制度の利用など、例外的な状況によって計算結果は変わることがあります。判断を誤ると申告漏れにつながるため、注意が必要です。

基礎控除を正しく理解することが、相続税の申告要否を判断する第一歩です。もし「自分のケースはどうだろう?」と不安を感じたら、早めに専門家へ相談することをおすすめします。

相続税申告は『やさしい相続相談センター』にご相談ください。

相続税の申告手続きは初めての経験で不慣れなことも多くあると思います。

しかし適正な申告ができなければ、後日税務署の税務調査を受け、思いがけず資産を失うこともある大切な手続きです。

やさしい相続相談センターでは、お客様の資産をお守りする適切な申告をサポートさせていただきます。

初回相談は無料です。ぜひご相談ください。

また、金融機関や不動産関係者、葬儀関連企業、税理士・会計士の方からのご相談やサポートも行っております。

小谷野税理士法人の相続専門スタッフがお客様へのサービス向上のお手伝いをさせていただきます。

監修者

山口 美幸 小谷野税理士法人 パートナー税理士・センター長

96年大手監査法人入社、98年小谷野公認会計士事務所(小谷野税理士法人)入所。

【執筆実績】

「いまさら人に聞けない『事業承継対策』の実務」(共著、セルバ出版)他

【メッセージ】

亡くなった方の思い、ご家族の思いに寄り添って相続の手続きを進めていきます。税務申告以外の各種相続手続きも、ワンストップで終了するように優しく対応します。